Der Eindruck entsteht, dass nahezu jeder Beleg aufgehoben werden muss, weil alle Kosten abzugsfähig sind. Das ist allerdings in der Realität nicht der Fall. Vor allem Unternehmer interessiert es, was als Betriebsausgaben abzugsfähig ist. Doch was sind gewinnmindernde Betriebsausgaben und was musst du dazu beachten? Wir erklären es dir.

Was sind gewinnmindernde Betriebsausgaben?

Grundsätzlich wird dieser Begriff im Paragrafen 4 des Einkommensteuergesetzes genauer erläutert. Hier werden Betriebsausgaben als Aufwendungen definiert, die der Betrieb veranlasst hat. Das klingt erst mal sehr abstrakt, denn die Frage, welche Aufwendungen den Gewinn und damit die Steuerlast mindert, bleibt unbeantwortet. Grundsätzlich lassen sich allerdings gewisse typische abzugsfähige Betriebskosten auflisten.

- Abschlusskosten: Diese Kosten entstehen im Zusammenhang mit dem Jahresabschluss durch einen Steuerberater.

- Beiträge: Hierzu zählen Beiträge für Unternehmensvereinigungen, die sogenannten Industrie- und Handelskammerbeiträge, als auch die Beiträge für Berufsverbände

- Berufsbekleidung: Natürlich kann die Alltagsbekleidung nicht abgesetzt werden. Solltest du allerdings Arztkittel, Sicherheitskleidung, Helm oder Kleidung, die mit einem Logo versehen wurden, benötigen, so sind diese Kosten abzugsfähig.

- Betriebliche Versicherungen: Im Zusammenhang mit einem Unternehmen entstehen gewisse Versicherungskosten, die du steuerlich absetzen kannst. Hierzu gehört die Haftpflichtversicherung, Gebäudeversicherung, D&O Versicherung, aber auch die berufliche Rechtsschutzversicherung.

- Buchführungskosten: In einem Unternehmen muss die Finanz- und Lohnbuchhaltung erstellt werden. Die hierfür entstehenden Kosten zur Erstellung kannst du steuerlich absetzen.

- Bürobedarf: Sofern der Bürobedarf für den Betrieb verwendet wird, sind diese auch absetzbare Betriebsausgaben. Dabei zählen Stempel, Papier, Toner, Stifte, Briefpapier, Schilder, Blöcke, Locher, Ordner und vieles mehr zum Bürobedarf.

- Fortbildungskosten: Da wir in einer sehr rasant wachsenden Welt leben, darf die Fortbildung nicht vernachlässigt werden. Im Zuge dessen fallen auch einige Kosten an. Zu diesen Kosten gehören auch die Kosten der Fachliteratur, Kurse, Seminare, Workshops, Weiterbildungsveranstaltungen, Kongresse und sämtliche Reisekosten.

- Geschäfts- und Betriebsausstattung: Die Ausstattung eines Büros, aber auch die eines gesamten Betriebs ist kostspielig. Durch den Zusammenhang der Kosten mit dem Betrieb sind auch Kosten für Computer, Server, Telefone, Scanner sowie die Büroeinrichtungen wie Schreibtische und andere Möbel und Utensilien steuerlich abzugsfähig.

- Kfz-Kosten: Für den Betrieb notwendige Kfz können Kosten verursachen, die du geltend machen kannst. Es zählen Leasingkosten, Benzin, Parkgebühren, aber auch die Autowäsche, Reparaturen und die Maut zu den abzugsfähigen Kosten.

- Kosten für Reparaturen und zur Instandhaltung: Zu diesen Kosten zählen die Reparaturen von Maschinen, Geräten und betrieblichen Räumen. Auch die Kosten zur Computerwartung und sämtlicher Softwareupdates können abgesetzt werden.

- Kraftfahrzeuge: Im Rahmen der Abschreibung kannst du Anschaffungskosten für Lkws, Anhänger, Pkws und Transporter absetzen.

- Maschinen: Ebenfalls im Rahmen der Abschreibung können die Anschaffungskosten für Lkws, Gabelstapler, Schlepper sowie Produktionsmaschinen und ein Kran steuerlich geltend gemacht werden.

- Materialkosten: Für den Einkauf deiner Handelsware und deiner Materialien kannst du deine Aufwendungen absetzen.

- Nebenkosten des Geldverkehrs: Ein Betrieb kommt ohne Geldverkehr nicht aus. Grundsätzlich entstehen dann Bankgebühren für die Kontoführung, aber auch Geldbeschaffungskosten, Überweisungsgebühren und Lastschriftgebühren. Diese Kosten kannst du steuerlich absetzen.

- Personalkosten: Personal ist für ein Unternehmen das A und O, so entstehen zwar Lohnkosten und Kosten für die Sozialversicherungsbeiträge, doch diese Kosten kannst du geltend machen. Damit zählt der Arbeitgeberanteil zur Renten-, Kranken-, Arbeitslosen-, und Pflegeversicherung sowie die Berufsgenossenschaft und weitere freiwillige soziale Leistungen zu den abzugsfähigen Sozialversicherungsbeiträgen.

- Raumkosten: Auch die Miete für betrieblich genutzte Räume und Stellplätze können abgesetzt werden. Zudem sind auch Abschreibungen für die eigene Immobilie und deren Nebenkosten abzugsfähig.

- Rechts- und Beratungskosten: Solltest du beispielsweise eine Steuerberatung oder Existenzgründungsberatung benötigen, so können diese Kosten auch geltend gemacht werden. Außerdem gelten auch Kosten für einen Rechtsanwalt oder für die Unternehmensberatung zu den abzugsfähigen Kosten.

- Reisekosten: Sollten die berufsbedingten Reisen Kosten für beispielsweise Bahntickets, Flugkosten oder Verpflegungsmehraufwand verursachen, so kannst du diese Kosten absetzen.

- Repräsentationskosten: Hierzu gehören Kosten für Getränke und Snacks deiner Kunden.

- Telekommunikationskosten: Das sind beispielsweise Telefongebühren, Internetkosten und Faxgebühren.

- Versandkosten / Porto: Zu diesen Kosten gehören Briefmarken, Verpackungsmaterial, Paketmarken sowie Kuverts und Kartonagen.

- Werbekosten: Kosten für Inserate sowie Google AdWords, Flyer, Anzeigen und Plakate gehören zu diesen Werbekosten.

- Zinsen: Damit sind beispielsweise Zinsen für Finanzierungen von Anlagevermögen und Zinsen für Kontokorrent gemeint.

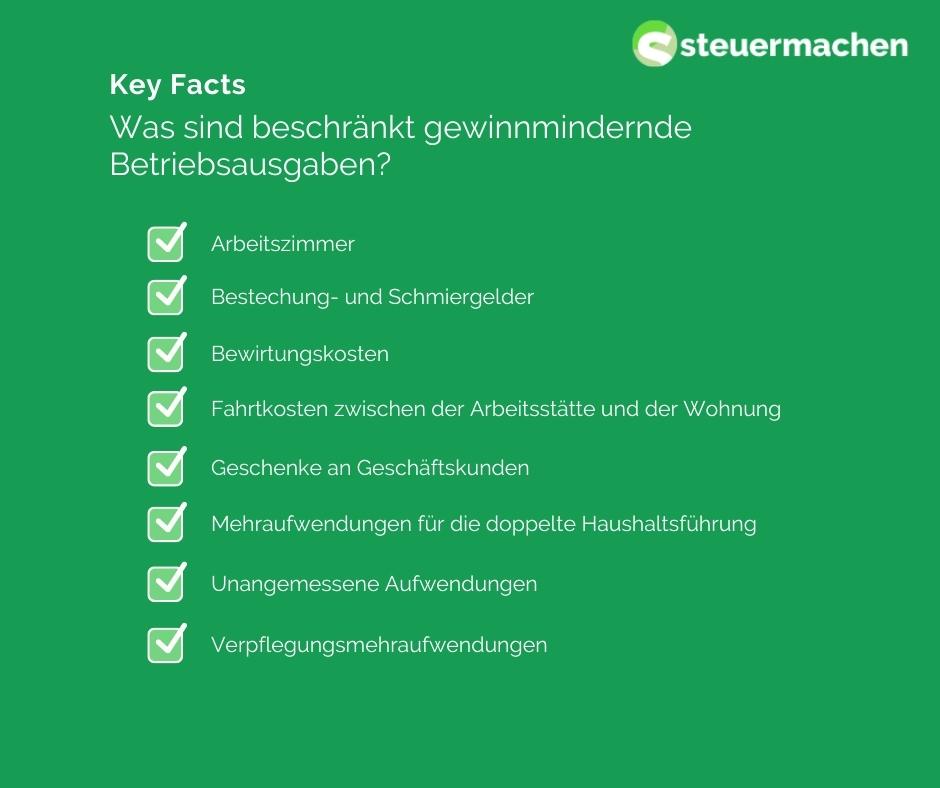

Gibt es auch beschränkt abzugsfähige Betriebsausgaben?

Während es einige Betriebsausgaben gibt, die du vollständig absetzen kannst, so sind auch einige Betriebsausgaben nur beschränkt abzugsfähig.

- Arbeitszimmer: Solltest du überwiegend deine gesamte berufliche Arbeit in deinem Arbeitszimmer durchführen, so ist in diesem Fall das häusliche Arbeitszimmer uneingeschränkt abzugsfähig. Der Abzug wird auf maximal 1.250 EUR im Jahr begrenzt, wenn dir kein Arbeitsplatz zur Verfügung steht.

- Bestechung- und Schmiergelder: Grundsätzlich sind diese Gelder sowohl bußgelder- als auch strafbewehrt.

- Bewirtungskosten: Sogenannte Bewirtungskosten können in Höhe von 70 Prozent der Bewirtungskosten abgezogen werden. Mit diesen Kosten sind die Aufwendungen gemeint, die durch betriebliche Bewirtungen von Geschäftspartnern veranlasst werden.

- Fahrtkosten zwischen der Arbeitsstätte und der Wohnung: Analog zu Arbeitnehmern dürfen 0,30 EUR pro Entfernungskilometer abgezogen werden.

- Geschenke an Geschäftskunden: Pro Empfänger sind nur bis zu einer Höhe von 35 EUR im Jahr Geschenke abzugsfähig. Bei konkreten Anlässen kann ein höherer Freibetrag in Anspruch genommen werden.

- Mehraufwendungen für die doppelte Haushaltsführung: Hier sind die angemessenen Kosten für die Wohnung am Arbeitsort gemeint sowie eine Heimfahrt pro Woche zur Familie. Außerdem auch für 3 Monate der Verpflegungsmehraufwand und die erste sowie die letzte Fahrt zum doppelten Haushalt.

- Unangemessene Aufwendungen: Hierunter wird die Bewirtung in einem Nachtclub sowie ein Ferrari für ein normales Unternehmen verstanden.

- Verpflegungsmehraufwendungen: Als Betriebsausgaben können pauschale Sätze abgezogen werden. Solltest du mehr als 8 Stunden abwesend sein, so wird pauschal 12 EUR festgelegt, während bei einer Abwesenheit von über 24 Stunden eine Pauschale von 24 EUR festgesetzt ist.

Welche Kosten sind nicht abzugsfähig?

Während es Kosten gibt, die vollständig abzugsfähig sind, so gibt es auch Kosten, die zwar betrieblich veranlasst sind, trotzdem aber nicht als Betriebsausgabe abgesetzt werden können.

Du darfst beispielsweise auf keinen Fall die Aufwendungen für deine private Lebensführung absetzen. Das bedeutet, dass Privatausgaben vom Betriebsausgabenabzug ausgeschlossen werden. So kannst du weder deine Freizeitkleidung noch Lebensmittel zum privaten Verbrauch oder die eigene Miete als Betriebsausgabe absetzen.

Ebenfalls können keine Steuern vom Einkommen geltend gemacht werden. Das bedeutet, dass weder die Einkommensteuer noch die Gewerbesteuer oder Körperschaftsteuer abzugsfähig sind.

Weitere Kosten, die du nicht als Betriebsausgabe steuerlich geltend machen kannst, sind Geldstrafen wie Bußgelder, Strafzettel und weitere Strafzahlungen.