Verstirbt dein Partner, so solltest du nicht zusätzlich finanzielle Probleme bekommen. Vor allem wenn du und dein Partner vor dem Todesfall zusammenveranlagt ward und dementsprechend Steuervorteile hattet, sollte dieser Vorteil nicht auf einmal wegfallen. Aus diesem Grund kannst du das Witwensplitting anwenden. Was das ist, erklären wir dir hier.

Was ist das Witwensplitting?

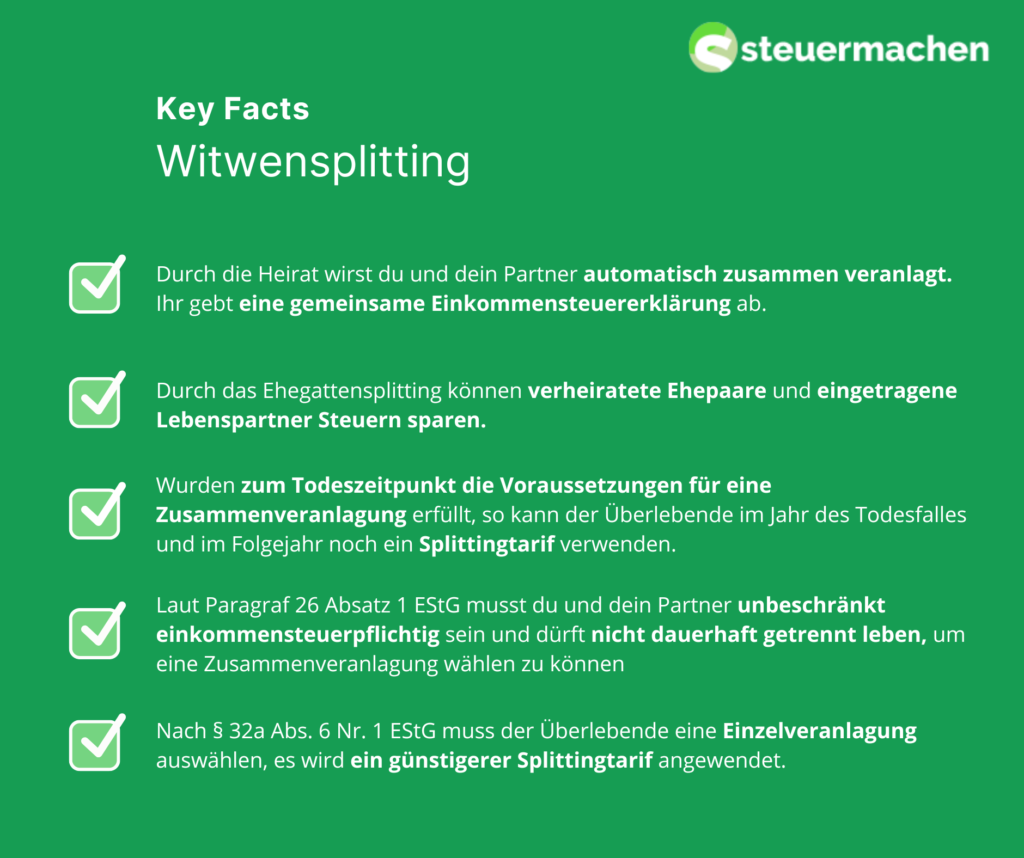

Genauso wie bei geschiedenen Paaren ist auch bei Witwen eine Einzelveranlagung nötig. In vielen Fällen kann das Witwensplitting beziehungsweise Gnadensplitting verwendet werden. Dies gilt nicht nur für Ehepaare, sondern auch eingetragene Lebensgemeinschaften. Wurden zum Todeszeitpunkt die Voraussetzungen für eine Zusammenveranlagung erfüllt, so kann der Überlebende im Jahr des Todesfalles und im Folgejahr noch ein Splittingtarif verwenden. Nach Paragraf 32a Absatz 6 Nummer 1 EStG muss der Überlebende eine Einzelveranlagung auswählen, es wird allerdings ein günstigerer Splittingtarif angewendet.

Wie funktioniert das Ehegattensplitting?

Um zu verstehen, wie das Witwensplitting funktioniert, solltest du zunächst wissen, was das Ehegattensplitting ist. Bei dieser Zusammenveranlagung wird das Einkommen beider Ehepartner zusammenaddiert. Danach wird es wieder in gleiche Teile halbiert und für die Hälfte die Einkommensteuer ermittelt. Danach wird dieses Ergebnis verdoppelt und dies ist dann der Betrag, der gezahlt werden muss. Durch die Progression ist die Zusammenveranlagung vor allem denn steuerlich von Vorteil, wenn die Ehepartner unterschiedlich viel verdienen.

Was ist der Zusammenhang zwischen Ehegattensplitting und Witwensplitting?

In dem Jahr, in dem dein Partner verstirbt, kannst du noch das Ehegattensplitting verwenden. Im Folgejahr sieht es etwas anders aus. Hier kann dann der Ehegattensplittingtarif verwenden werden. Das bedeutet, dass du dann zwar theoretisch einzelveranlagt bist, jedoch mit einem anderen Tarif gerechnet wird.

Wozu dient das Witwensplitting?

Viele Ehepaare und eingetragene Lebensgemeinschaften entscheiden sich für eine Zusammenveranlagung, um Steuern sparen zu können. Wie bereits beschrieben, ist das Ehegattensplitting von Vorteil, wenn einer der beiden mehr verdient als der andere. Da das Finanzamt beide Einkommen addiert und dann in gleiche Teile teilt, wird durch die Steuerprogression in vielen Fällen mehr Steuern gespart. Im Todesfall kommt es dann dazu, dass nicht nur ein Einkommen wegfällt, sondern auch durch die Einzelveranlagung gegebenenfalls ein höherer Steuersatz anfällt. Um nicht in einer bereits schwierigen Zeit die finanzielle Lage noch schwieriger zu machen, soll das Witwensplitting eine steuerliche Entlastung darstellen.

Welche Voraussetzungen müssen erfüllt werden?

Um das Witwensplitting verwenden zu können, müssen die Bedingungen für die Zusammenveranlagung zum Todeszeitpunkt erfüllt sein. Demnach müssen beide in Deutschland wohnen und unbeschränkt einkommensteuerpflichtig sein. Des Weiteren dürft ihr zum Todeszeitpunkt nicht dauerhaft getrennt gelebt haben. Eine weitere Voraussetzung ist, dass du in diesem Jahr dann nicht erneut heiratest. Solltest du jedoch heiraten, kannst du unter Umständen mit deinem neuen Partner das Ehegattensplitting anwenden.