Du hast bestimmt schon mal was von einer „Gewinn- und Verlustrechnung“ gehört. Auch eine „Einnahmeüberschussrechnung“ ist dir sicherlich nicht fremd. Diese zwei Rechnungen werden zur Gewinnermittlung verwendet. Das klingt erst einmal sehr kompliziert und du fragst dich wahrscheinlich, ob du solche Rechnungen verwenden musst und wie das funktioniert. Keine Sorge, wir helfen dir bei all deinen Fragen zur Gewinnermittlung.

Was ist die Gewinnermittlung?

Im Alltag, wenn du etwas privat verkauft hast, denkst du, dass du einen Gewinn erzielt hast. Wofür die Gewinnermittlung allerdings angewendet wird, ist für deine Steuererklärung. Grundsätzlich ermittelst du deinen Gewinn, in dem du deine Ausgaben deinen Einnahmen gegenüberstellst. Wie bereits erklärt, gibt es zwei Möglichkeiten, deinen Gewinn zu ermitteln. Die Gewinn- und Verlustrechnung oder auch GuV genannt und die Einnahmeüberschussrechnung (EÜR).

Der Gesetzgeber hat es dir einfach gemacht, denn dir wird somit vorgeschrieben, welche Rechnung du verwenden musst. Die Gewinnermittlung sollte am Ende deines Geschäftsjahres durchgeführt und bis zur Frist mit deiner Steuererklärung beim Finanzamt abgegeben werden. Bei größeren Unternehmen wird die Gewinn- und Verlustrechnung jedoch zum Teil monatlich durchgeführt.

Musst du deine Gewinne ermitteln?

Wie du bereits weißt, gibt es sieben Einkunftsarten. Diese Einkunftsarten werden in Überschusseinkunftsarten und Gewinneinkunftsarten aufgeteilt. Wenn du Einkünfte aus nichtselbständiger Arbeit, Einkünfte aus Kapitalvermögen, Einkünfte aus Vermietung und Verpachtung oder sonstige Einkünfte hast, musst du keine Gewinne ermitteln, da das die Überschusseinkünfte sind. Hier werden die Einnahmen und die Werbungskosten gegenübergestellt.

Bei den Gewinneinkunftsarten sieht das jedoch anders aus. Hierzu gehören die Einkünfte aus Land- und Forstwirtschaft, Einkünfte aus Gewerbebetrieb und die Einkünfte aus selbständiger Arbeit. Wenn du diese Einkünfte erzielst, musst du deine Gewinne ermitteln. Abhängig davon, ob du buchführungspflichtig bist oder nicht, ermittelst du deine Gewinne über entweder die Einnahmeüberschussrechnung (EÜR) oder die Gewinn- und Verlustrechnung (GuV)

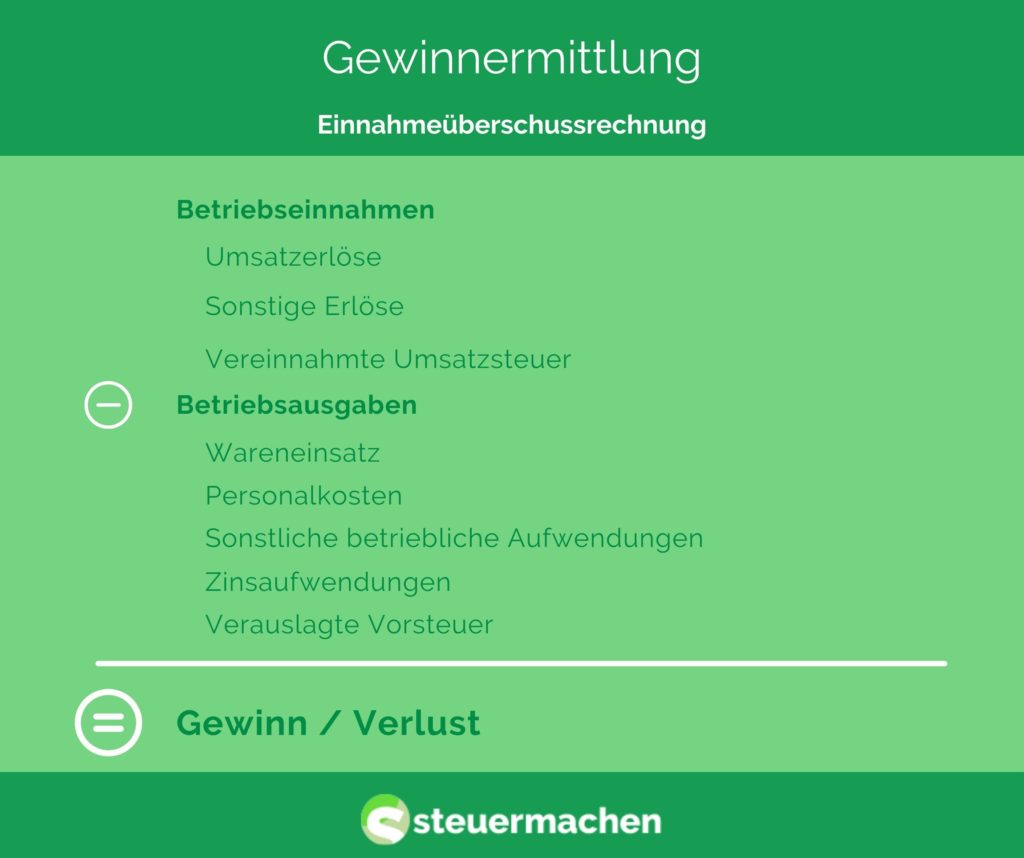

Was ist die Einnahmeüberschussrechnung?

Die Einnahmeüberschussrechnung ist eine einfache Gewinnermittlung. Hier ziehst du deine Betriebsausgaben von deinen Einnahmen ab und erhältst deinen Gewinn oder im negativen Fall deinen Verlust. Für die Einnahmeüberschussrechnung wird das Zuflussprinzip und das Abflussprinzip verwendet. Somit werden deine Einnahmen dann aufgenommen, wenn sie dir zugeflossen sind und deine Ausgaben, wenn sie abgeflossen sind.

Wenn du Einkünfte aus selbständiger Arbeit erzielst, bist du nicht buchführungspflichtig und kannst deinen Gewinn über die Einnahmeüberschussrechnung ermitteln. Entscheidest du dich allerdings für eine Buchführung, so kannst du auch einen Betriebsvermögensvergleich heranziehen.

Bei Gewerbetreibenden sieht das jedoch anders aus. Es ist in diesem Fall entscheidend, wie hoch dein Gewinn und Umsatz ist. Wenn du unter 60.000 EUR Gewinn erzielst und dein Umsatz nicht höher als 600.000 EUR ist, bist du nicht buchführungspflichtig und musst somit keine Bilanz aufstellen. Zudem kannst du handelsrechtlich auch durch die Rechtsform dazu verpflichtet sein, Bücher zu führen und kannst somit nicht die Einnahmeüberschussrechnung verwenden.

Was ist die Gewinn- und Verlustrechnung?

Die Gewinn- und Verlustrechnung ist Bestandteil deiner Bilanz. Die Bilanz ist komplizierter als die Einnahmeüberschussrechnung. Wenn du allerdings buchführungspflichtig bist, ist das unerlässlich. Zunächst ist eine Inventur von Nöten. Das bedeutet, dass du deinen aktuellen Bestand aufnehmen musst. Hier wird somit das Vermögen und die Schulden des Unternehmens betrachtet. Die Frist deiner Inventur fällt meistens auf den letzten Tag des Jahres.

Zur aktuellen Vermögensberechnung musst du alle deine Verbindlichkeiten von der Summe deines Anlage- und Umlaufvermögens abziehen. Langfristige Bestände und Investitionen zählen zum Anlagevermögen, wohingegen Güter, die in Bewegung sind und nicht zu deinem langen Bestand zählen, dein Umlaufvermögen darstellen.

In der Bilanz werden dann Warenzugänge auf deinem Aktivkonto verzeichnet und Geldverlust auf deinem Passivkonto. Alle deine Aufwendungen und Erträge werden somit aufgeführt, was zu einem Saldo führt.

Wenn du nun deine Eröffnungsbilanz und deine Schlussbilanz vergleichst, wird dein Gewinn oder dein Verlust ermittelt.

Welche zwei Verfahren kannst du zur Erstellung der GuV verwenden?

- Gesamtkostenverfahren: Grundsätzlich musst du in der GuV deine Aufwendungen und Erträge gegenüberstellen. Für das Gesamtkostenverfahren nimmst du aber auch die Veränderungen in deinem Bestand auf und auch Eigenleistungen werden ausgewiesen.

- Umsatzkostenverfahren: Beim Umsatzkostenverfahren werden nur Aufwand und Ertrag ausgewiesen. In der Rechnung sind zwar Bestandsveränderungen und deine Eigenleistung berücksichtigt worden, sie werden aber nicht noch aufgeführt.

Was musst du bei der Gewinnermittlung beachten?

Wie so oft musst du wissen, was hier der Unterschied zwischen dem Steuerrecht und dem Handelsrecht ist. Wenn es um Buchführung geht, wird meistens das Handelsrecht angewendet. Da die Gewinnermittlung aber auch für deine Steuererklärung notwendig ist, musst du steuerrechtliche Vorschriften beachten.

Einige Betriebsausgaben werden im Steuerrecht nicht als solche anerkannt. So ist beispielsweise die Gewerbesteuer nicht mehr eine Betriebsausgabe. Durch die Fahrtenbuchmethode und die Ein-Prozent-Methode kannst du deine tatsächlichen Ausgaben berechnen, ohne die privaten Fahrten mit zu berücksichtigen. Steuerrechtlich musst du auch die Regelungen der Abschreibung deines Anlagevermögens beachten.

Wofür musst du deine Gewinne ermitteln?

Bei deiner Erstellung der Steuererklärung musst du gegebenenfalls einen Gewinn angeben. Um das machen zu können, musst du zunächst wissen, wie hoch dein Gewinn ist. Da in Unternehmen meistens von Umsätzen, Verbindlichkeiten und Forderungen die Rede ist, ist es schwer zu differenzieren, was zur Ermittlung der Steuer tatsächlich gebraucht wird. Die Gewinnermittlung ist allerdings nicht nur für die Steuererklärung wichtig, sondern auch um einen Überblick über deine Finanzen zu haben. So kannst du selbst erkennen, wie deine Finanzen sich entwickelt haben und ob diese Entwicklung positiv ist.

Zeit und Nerven sparen: Lass Deine Steuer von Experten machen!

Jetzt Steuererklärung beauftragen!