Wenn du ein Unternehmen gründest oder Gesellschafter eines Unternehmens bist, begegnet dir des öfteren der Begriff Gewinn und Gewinnanteil. Natürlich wird diese Bezeichnung sehr oft in unterschiedlichen Eventualitäten verwendet und muss aus diesem Grund genau definiert werden. Sämtliche Fragen zu diesem Thema werden wir dir hier beantworten.

Was muss im Zusammenhang mit der Gewinnfestlegung beachtet werden?

An das Finanzamt wird die gesonderte und einheitliche Gewinnfestlegung elektronisch übermittelt. In diesem Zusammenhang muss Folgendes beachtet werden:

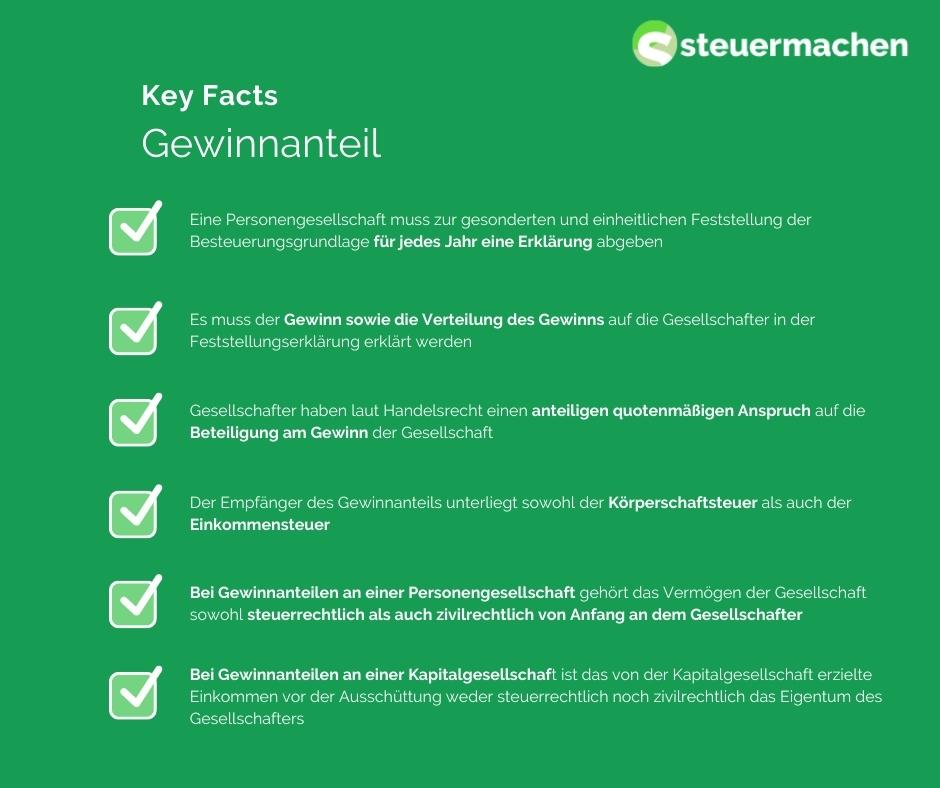

- Eine Personengesellschaft muss zur gesonderten und einheitlichen Feststellung der Besteuerungsgrundlage für jedes Jahr eine Erklärung

- Es muss der Gewinn sowie die Verteilung des Gewinns auf die Gesellschafter in der Feststellungserklärung erklärt werden.

- Das Finanzamt erklärt auf dieser Basis über die einheitliche und gesonderte Gewinnfeststellung einen Steuerbescheid.

- In der eigenen persönlichen Einkommensteuererklärung versteuert jeder Gesellschafter den eigenen Gewinnanteil. Diesen Betrag musst du dann in der Anlage S oder in der Anlage G eintragen.

- Der vom Finanzamt ermittelte Gewebesteuermessbetrag wird auf die Gesellschafter aufgeteilt, um dann die Steuerermäßigung in der Einkommensteuererklärung geltend machen zu können.

- Nur gegen den Feststellungsbescheid kann ein Einspruch wegen der Feststellung der Gewinnverteilung, der Höhe des Gewinns und der Gewerbesteuermessbetragsverteilung eingelegt werden.

- Für die Festsetzung der Einkommensteuer ist der Bescheid über die einheitliche und gesonderte Gewinnfeststellung der Grundlagenbescheid. Aus diesem Grund kann der Einspruch gegen diesen Einkommensteuerbescheid, wenn es um die Gewinnverteilung und dem Gewinn der Personengesellschaft geht, keinen Erfolg haben.

- Das Finanzamt berichtigt bei der nachträglichen Änderung des Grundlagenbescheids automatisch den Einkommensteuerbescheid.

- Du musst gegen den Feststellungsbescheid Einspruch einlegen, wenn es darum geht, strittige Steuern nicht bezahlen zu müssen. Gleichzeitig musst du jedoch noch die Aussetzung der Vollziehung beantragen.

Wie wird der Gewinnanteil des Gesellschafters im Handelsrecht geregelt?

Gesellschafter haben einen anteiligen quotenmäßigen Anspruch auf die Beteiligung am Gewinn der Gesellschaft.

- Gesellschaft bürgerlichen Rechts: Hier wird der Gewinnanteil nach dem Gesellschaftsvertrag bestimmt. Demzufolge hat jeder einzelne Gesellschafter den gleichen Gewinnanteil. Erst nach Auflösung der Gesellschaft können Gewinnverteilungen und Rechnungsabschlüsse verlangt werden. Bei Gesellschaften von längerer Dauer ist dies am Schluss jedes Geschäftsjahres möglich.

- OHG und KG: In diesen Fällen besteht eine Gewinn- und Verlustbeteiligung.

- GmbH: Sollte der Gesellschaftsvertrag keine andere Regelung vorsehen, so erfolgt die Verteilung des Gewinns anhand des Verhältnisses der Geschäftsanteile.

- Genossenschaften: Hier handelt es sich um Kapitaldividenden und/ oder Rückvergütungen.

- AG: Hier muss zwischen den Aktionären und den Mitgliedern des Vorstandes und Aufsichtsrats unterschieden werden. Der Gewinnanteil ist für Aktionäre sogenannte Dividenden, während der Gewinnanteil für Mitglieder des Aufsichtsrats und des Vorstands als Tantieme bezeichnet werden.

Wie wird der Gewinnanteil des Gesellschafters im Steuerrecht geregelt?

Der Empfänger des Gewinnanteils unterliegt sowohl der Körperschaftsteuer als auch der Einkommensteuer. Zusätzlich unterliegt der Gewinnanteil beim Empfänger gegebenenfalls auch dem Steuerabzug für die Kapitalertragsteuer beziehungsweise der Abgeltungssteuer. Es ist allerdings im Hinblick auf den Zeitpunkt der Steuerpflicht zu unterscheiden, ob es sich um Gewinnanteile an einer Kapitalgesellschaft oder einer Personengesellschaft handelt.

- Gewinnanteil an einer Personengesellschaft:

In diesem Fall gehört das Vermögen der Gesellschaft sowohl steuerrechtlich als auch zivilrechtlich von Anfang an dem Gesellschafter. So gehört dem Gesellschafter auch die Vermögenssteigerung und damit das Einkommen anteilig ab dem Zeitpunkt der Entstehung. Bereits im Jahr der Entstehung ist der Gewinnanteil aus der Personengesellschaft vom Gesellschafter anteilig zu versteuern. Hier ist die Ausschüttung oder Nichtausschüttung irrelevant.

- Gewinnanteil an einer Kapitalgesellschaft:

Das von der Kapitalgesellschaft erzielte Einkommen ist vor der Ausschüttung weder steuerrechtlich noch zivilrechtlich das Eigentum des Gesellschafters. Zur Steuerpflicht für den Gesellschafter kommt es erst dann, wenn die Gewinne ausgeschüttet wurden. Das bedeutet, dass der Gesellschafter erst dann steuerpflichtig ist, wenn der Gewinn in das Eigentum des Gesellschafters überführt wurde.