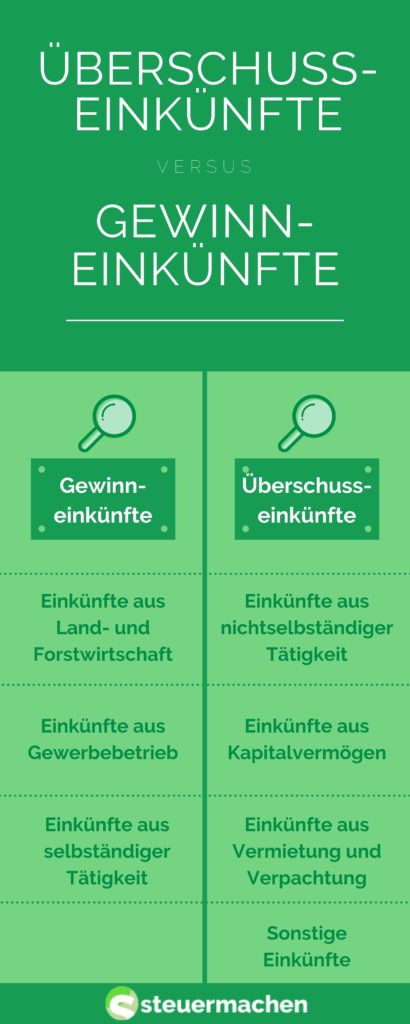

Es gibt sieben unterschiedliche Einkunftsarten. Du kannst Einkünfte aus Land- und Forstwirtschaft, Gewerbebetrieb und selbständiger Tätigkeit erzielen. Außerdem sind Einkünfte aus nichtselbständiger Tätigkeit, Kapitalvermögen, sowie Vermietung und Verpachtung möglich. Des Weiteren gibt es die sonstigen Einkünfte, welche die siebte Einkunftsart darstellen. Aber auch bei diesen sieben Einkunftsarten gibt es Unterscheidungen. Es gibt die Überschusseinkunftsarten und Gewinneinkünfte. Jetzt fragst du dich bestimmt, was sind Überschusseinkünfte und was sind Gewinneinkünfte. Wir geben dir hier die Antworten.

Was sind Überschusseinkünfte?

Im Einkommensteuergesetz werden sämtliche Einkünfte, die der Einkommensteuer unterliegen, aufgelistet. Die Einkünfte aus nichtselbständiger Arbeit, Kapitalvermögen und Vermietung und Verpachtung sowie die sonstigen Einkünfte zählen zu den Überschusseinkünften. Grundlage zur Ermittlung deiner Steuerlast ist der Überschuss deiner Einnahmen über den Werbungskosten.

Wann sind Einkünfte Überschusseinkünfte?

Prinzipiell gibt es drei steuerrechtliche Tatbestände.

- Private Verwaltung von Geld- und Sachkapital

- Nichtselbständige Tätigkeit

- Absicht, Einkünfte zu erzielen

Einkünfte aus nichtselbständiger Arbeit

Es gibt unterschiedliche Arten der Einkünfte aus nichtselbständiger Arbeit. Hierzu zählen:

- Gehälter

- Löhne

- Gratifikationen

- Tantiemen

- Andere Bezüge, die für die Beschäftigung im Dienst gewährt werden

- Betriebsrenten

- Pensionen

- Witwen- und Waisengelder

- Andere Bezüge aus früheren Dienstverhältnissen

- Sachbezüge, wie Personalrabatt und Pkw-Überlassung zur privaten Nutzung

Einkünfte aus Kapitalvermögen

Auch bei Einkünften unterscheidet man hauptsächlich zwischen laufende Kapitalerträge wie Dividenden und Veräußerungsgewinne beispielsweise bei der Veräußerung von Anteilen an einer Körperschaft.

Einkünfte aus Vermietung und Verpachtung

Grundsätzlich sind Einkünfte aus Vermietung und Verpachtung diejenigen Erträge, die du zum Beispiel durch die entgeltliche Überlassung von Wirtschaftsgütern erzielst. Zu den Wirtschaftsgütern zählen sowohl unbewegliches Vermögen, sowie Sachinbegriffe und Rechte.

Sonstige Einkünfte

Unter sonstigen Einkünften zählen nicht alle Einkünfte, die in den sechs anderen Einkunftsarten nicht vorkommen. Hier gibt es im Einkommensteuergesetz eine Auflistung aller Einkünfte, die zu den sonstigen Einkünften zählen. Darunter auch Leistungen aus Altersvorsorgeverträgen, Unterhaltsleistungen beim Realsplittung und Pensionsfonds.

Überschusseinkünfte vs. Gewinneinkünfte

Wenn du beispielsweise als Arbeitnehmer*in deine Einnahmen erzielst, beziehst du Einkünfte aus nicht selbständiger Arbeit. Hier hast du einen Überschuss deiner Einnahmen über deine Werbungskosten, diese Einkünfte sind Überschusseinkunftsarten. Anders sieht es bei beispielsweise selbständigen Berufen aus. Wenn du Heilpraktiker*in bist, und du leitend und eigenverantwortlich tätig bist, erzielst du Gewinneinkünfte. Das heißt, dass du erst durch deine Buchhaltung, Gewinne ermitteln musst und diese die Grundlage für deine Steuererklärung sind.

Warum wird zwischen Überschusseinkünfte und Gewinneinkünfte unterschieden?

Grundsätzlich gibt es nur diese 7 Einkunftsarten. Wenn du also Einkünfte erzielst, die nicht zu diesen Einkunftsarten zählen, unterliegen diese Einkünfte nicht dem Einkommensteuergesetz. Auch die Berechnung der Summe der Einkünfte, also der Einkommensermittlung, ist unterschiedlich. Während bei den Gewinneinkunftsarten der Gewinn oder Verlust errechnet wird, werden bei Überschusseinkünften die Werbungskosten von den Einnahmen abgezogen, um den Überschuss zu ermitteln.

Wie werden Überschusseinkünfte ermittelt?

Wenn du Überschusseinkünfte erzielst, hast du Einnahmen. Du bekommst zum Beispiel dein Gehalt. Dazu werden sämtliche andere Bezüge, wie die Kfz- Überlassung, addiert. Diese Einnahmen unterliegen dem Zuflussprinzip und werden in dem Jahr erfasst, in dem sie zufließen. Da du allerdings bestimmt auch gewisse Ausgaben hast, musst du erst prüfen, ob diese abzugsfähig sind. Diese Ausgaben nennt man Werbungskosten. Diese Ausgaben unterliegen dem Abflussprinzip und werden genau wie beim Zuflussprinzip in dem Jahr erfasst, in dem sie geleistet wurden. Da wir den Überschuss berechnen wollen, musst du deine Werbungskosten von deinen Einnahmen abziehen.