Das Jahr 2020 wurde zur Herausforderung für jeden. Ob Homeoffice oder Kurzarbeit, die wirtschaftlichen Veränderungen waren enorm. Auch im steuerrechtlichen Zusammenhang wurde einiges angepasst. Wir erklären dir, was sich in der Steuererklärung 2021 ändert.

Wie profitierst du von der Abschaffung des Solis?

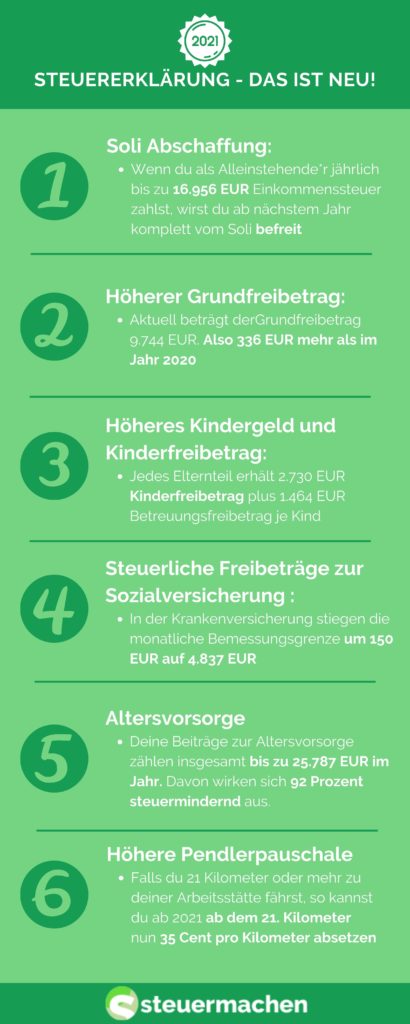

Der Solidaritätszuschlag wurde schon immer stark diskutiert. Zwar wurde der Solidaritätszuschlag nicht vollkommen gestrichen, doch für viele Steuerpflichtige fällt diese Ausgabe nun weg. Seit Januar 2021 kannst du von dieser Änderung profitieren. Vor allem wenn du als Single im Jahr bis zu 16.956 EUR Einkommensteuer bezahlen musst. Bei Ehepaaren liegt dieser Betrag bei 33.912 EUR. Bis zu dieser Grenze wirst du nun komplett vom Solidaritätszuschlag befreit.

Zunächst klingt das kompliziert, denn woher weißt du am Jahresanfang, wie viel Einkommensteuer zu bezahlen sind. Zwar gibt es hier keine genaue Angabe, wie hoch dein Jahresbruttogehalt tatsächlich sein muss, um keinen Soli bezahlen zu müssen, doch du kannst grob davon ausgehen, wenn dein Bruttojahresgehalt unter knapp 74.000 EUR liegt.

Doch keine Sorge, auch wenn du darüber liegst, musst du nicht gleich den vollen Betrag bezahlen. Hierfür gibt es eine Milderungszone. Der Solidaritätszuschlag steigt hier von 3,5 Prozent stufenweise an. Diese Milderungszone gilt bis zu einem Bruttoverdienst von etwa 110.000 EUR. Wenn dein Bruttoverdienst diese Grenze überschreitet, wird der vollständige Soli von 5,5 Prozent fällig. Wie du bereits weißt, wird der Soli auf deine fällige Einkommensteuer erhoben.

Demnach profitierst du nicht von der Abschaffung des Solis, wenn du einer höheren Einkommensklasse zugehörst, sowie bei einer niedrigeren Einkommensklasse. Da du in der niedrigeren Einkommensklasse keinen Solidaritätszuschlag bezahlen musst, so wird sich für dich nichts ändern. Dies gilt für Singles und Kinderlose bis zu einem Monatsbruttogehalt von circa 1.600 EUR. Bei einer höheren Einkommensstufe musst du weiterhin den Solidaritätszuschlag von 5,5 Prozent bezahlen.

Wie ändert sich der Grundfreibetrag?

Durch den Grundfreibetrag bleibt ein Teil deines Einkommens steuerfrei. Da dieser Freibetrag für die Sicherung des Existenzminimums wichtig ist, wird dieser auch immer wieder angepasst. Nun wurde der Grundfreibetrag um 336 EUR erhöht und beträgt 2021 9.744 EUR.

Als Ehepaar verdoppelt sich dieser Freibetrag auf 19.488 EUR.

Wie wurde das Kindergeld 2021 verändert?

Genau wie der Grundfreibetrag ist auch das Kindergeld und die Kinderfreibeträge zur Sicherung des Existenzminimums eingeführt worden. Im Gegensatz zum Grundfreibetrag sollen das Kindergeld und die Kinderfreibeträge zur Sicherung des Existenzminimums der Kinder beitragen. Ab Januar 2021 wird nun ein höheres Kindergeld angesetzt:

- 219 EUR für das erste und das zweite Kind

- 225 EUR für das dritte Kind

- 250 EUR ab dem vierten Kind

Du hast bestimmt schon geahnt, dass nicht nur das Kindergeld höher ausfällt, sondern auch höhere Kinderfreibeträge angesetzt werden. Der Kinderfreibetrag wurde für beide Elternteile auf 2.730 EUR festgelegt. Zusätzlich liegt der Betreuungsfreibetrag pro Kind bei 1.464 EUR. Insgesamt sind das jetzt 8.388 EUR und damit 567 EUR mehr als im vorherigen Jahr 2020.

Was ändert sich bei den Sozialabgaben?

Bei Vertragsschluss mit deinem/r Arbeitgeber*in wird grundsätzlich über das Bruttogehalt gesprochen. Somit stellst du dir immer die Frage, wie viel du dann tatsächlich netto erhalten kannst. Dieses Nettogehalt hängt von deinen Freibeträgen und Sozialversicherungsabgaben ab. 2021 beträgt nun dein Zusatzbetrag für die Krankenversicherung durchschnittlich 1,3 Prozent. Zuvor lag dieser Zusatzbeitrag bei 1,1 Prozent. Auch die monatlichen Bemessungsgrenzen sind angestiegen. Diese Grenzen liegen 2021 bei:

- 837 EUR bei der Krankenversicherung, somit 150 EUR mehr als zuvor

- 100 EUR (West) und 6.700 EUR (Ost) bei der Arbeitslosen- und Rentenversicherung, somit 200 EUR mehr als zuvor

Was ändert sich bei den Beiträgen zur Altersvorsorge?

Du kannst 2021 mehr Beiträge absetzen, wenn du gesetzlich rentenversichert bist. Der Höchstbetrag liegt 2021 bei 25.787 EUR pro Jahr. Zu diesen Beiträgen zählt nicht nur die gesetzliche Rentenversicherung, sondern auch Beiträge zur berufsständischen Versorgungseinrichtung sowie die Rürup-Rente und landwirtschaftliche Altersklasse inklusive der Arbeitgeberbeiträge. 92 Prozent von diesem Höchstbetrag sind 2021 steuermindernd. Folglich sind das maximal 23.724 EUR.

Du kannst auch Steuern sparen, wenn du deine gesetzliche Rente aufbesserst und zusätzlich in die Rentenkasse einzahlst. Dies ist dann möglich, wenn du als Arbeitnehmer*in über 50 Jahre alt bist und auf 35 Versicherungsjahre bis zum Frührentenbeginn kommst.

Was ändert sich bei der Pendlerpauschale?

Bis Ende 2026 kannst du mehr steuerliche geltend machen, wenn du bis zu deiner Arbeitsstätte regelmäßig mehr als 21 Kilometer fährst. Hierbei ist es irrelevant, ob du für deinen Arbeitsweg dein Auto, Rad oder öffentliche Verkehrsmittel verwendest. Die Pendlerpauschale bleibt jedoch gleich, wenn dein Arbeitsweg nicht mehr als 20 Kilometer beträgt. Ab dem 21. Kilometer steigt die Entfernungspauschale auf 35 Cent und 2024 soll die Entfernungspauschale sogar 38 Cent betragen.

Zeit und Nerven sparen: Lass deine Steuererklärung machen

Du möchtest Steuern sparen? Wir helfen dir dabei!