Wenn du in deinem Leben an dem Punkt bist, bei dem du dich entscheiden musst, ob du weiterhin Angestellter sein möchtest oder auch Mitunternehmer einer Personengesellschaft sein kannst, musst du dir einige Gedanken machen. Die wichtigsten Informationen, was du als Mitunternehmer wissen solltest, erfährst du hier!

Was sind Mitunternehmer?

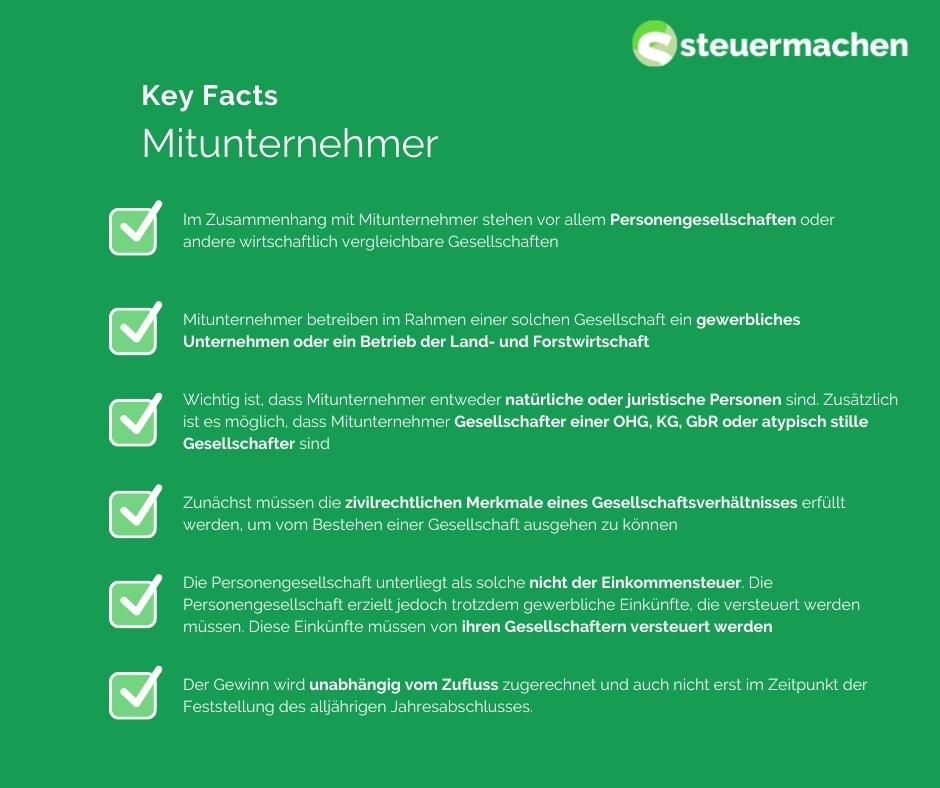

Im Zusammenhang mit Mitunternehmern stehen vor allem Personengesellschaften oder andere wirtschaftlich vergleichbare Gesellschaften. Mitunternehmer betreiben im Rahmen einer solchen Gesellschaft ein gewerbliches Unternehmen. Es ist allerdings auch möglich, dass ein Betrieb der Land- und Forstwirtschaft betrieben wird. Wichtig ist, dass Mitunternehmer entweder natürliche oder juristische Personen sind.

Zusätzlich ist es möglich, dass Mitunternehmer Gesellschafter einer OHG, KG, GbR oder atypisch stille Gesellschafter sind.

Es ist ebenfalls erdenklich, dass auch Freiberufler sich zu Mitunternehmerschaften zusammenschließen. Freiberufler können beispielsweise Rechtsanwälte, Ärzte und Steuerberater sein.

Was ist eine Mitunternehmerschaft einer Personengesellschaft?

Zunächst müssen die zivilrechtlichen Merkmale eines Gesellschaftsverhältnisses erfüllt werden, um vom Bestehen einer Gesellschaft ausgehen zu können. Darunter auch, dass der Zusammenschluss der Beteiligten zum Erreichen eines gemeinsamen Zweckes erfolgte. Zudem sollten sie sich dazu verpflichten, durch Beiträge diesen gemeinsamen Zweck zu fördern, damit er erreicht werden kann. Hierfür ist es nicht entscheidend, wie die Beteiligten ihre Rechtsbeziehung bezeichnen. Folglich kann auch eine Vereinbarung, die als Pacht-, Darlehens- oder Arbeitsvertrag bezeichnet wird, ein Gesellschaftsverhältnis sein. Das wird verdecktes Gesellschaftsverhältnis genannt.

Wie werden wirtschaftlich vergleichbare Gemeinschaften besteuert?

Wirtschaftlich vergleichbar mit Personengesellschaften sind beispielsweise eheliche Gütergesellschaften. Darunter versteht sich ein Gewerbebetrieb, wenn es zum ehelichen Gesamtgut gehört. Ein weiteres Beispiel hierfür ist auch eine Erbengemeinschaft, wenn der Erblasser das gewerbliche Unternehmen fortführt.

Ebenfalls als eine gewerbliche Mitunternehmerschaft akzeptiert das BFH eine Wohnungseigentümergemeinschaft auch ohne Annahme einer konkludent errichteten GbR. Diese Wohnungseigentümergemeinschaft sollte ein Blockheizwerk innerhalb ihres Verbandszwecks betreiben.

Die Personengesellschaft unterliegt als solche nicht der Einkommensteuer. Die Personengesellschaft erzielt jedoch trotzdem gewerbliche Einkünfte, die versteuert werden müssen. Diese Einkünfte müssen von ihren Gesellschaftern versteuert werden.

Somit müssen Gesellschafter ihre Anteile am Gewinn der Gesellschaft versteuern. Zudem können auch Gesellschafter gewisse Tätigkeiten im Dienst der Gesellschaft durchführen. Die Vergütungen im Zusammenhang mit dieser Tätigkeit müssen die Gesellschafter versteuern. Zu den Einkünften, die versteuert werden müssen, zählen die sogenannten Sondervergütungen wie die Vergütungen für die Hingabe von Darlehen sowie für die Überlassung von Wirtschaftsgütern.

Gesetzlich werden die Vergütungen zu den Einkünften aus Gewerbebetrieb qualifiziert, obwohl diese aufgrund ihrer Art zu den Einkünften aus Kapitalvermögen, Vermietung und Verpachtung oder nichtselbständigen Arbeit zugeordnet werden würden. Damit wird auch der Gewerbeertrag von der Mitunternehmerschaft erhöht. Folglich ist auch der Gewinn zum Zeitpunkt der Entstehung den Mitunternehmern zuzurechnen. Der Gewinn wird somit unabhängig vom Zufluss zugerechnet und auch nicht erst im Zeitpunkt der Feststellung des alljährigen Jahresabschlusses.

Pauschal können Mitunternehmer die Gewerbesteuer dieser Mitunternehmerschaft mit dem 3,8-Fachen des Gewerbesteuermessbetrags bei der tariflichen Einkommensteuer abziehen. Das geht so weit die gewerblichen Einkünfte, die im zu versteuernden Einkommen enthalten sind, anteilig entfallen.

Die Anrechnung ist begrenzt auf die von der Personengesellschaft zu entrichtende Steuer.

Nicht mit dem persönlichen Steuersatz der Gesellschafter versteuert wird der nicht entnommene Gewinn aus Gewerbebetrieben sowie aus Land- und Forstwirtschaft und selbständiger Tätigkeit. Dieser nicht entnommene Gewinn wird stattdessen mit dem ermäßigten Steuersatz in Höhe von 28,25 Prozent zuzüglich des Solis versteuert. Hier ist die Voraussetzung der Mitunternehmer, dass eine Beteiligung der Gesellschafter an der Personengesellschaft entweder bei 10 Prozent des Gewinns oder der Gewinnanteil über 10.000 EUR liegt.

Zeit und Nerven sparen: Lass deine Steuer machen

Jetzt Steuererklärung beauftragen!