Flexibilität wird in den aktuellen Situationen immer gefragter. Du möchtest zwar Sicherheit und das meiste zurückbekommen, doch gleichzeitig möchtest du dich nicht auf bestimmte Sachen festlegen. Auch in finanziellen Angelegenheiten möchtest du deine Flexibilität bewahren. Bei Ausnahmefällen solltest du natürlich auch kurzfristig handeln können. Da kommt der Dispokredit ins Spiel. Dieser erlaubt dir, dein Girokonto zu überziehen und demnach mehr Geld auszugeben, als du aktuell hast. Wir klären dich auf.

Was ist ein Dispokredit?

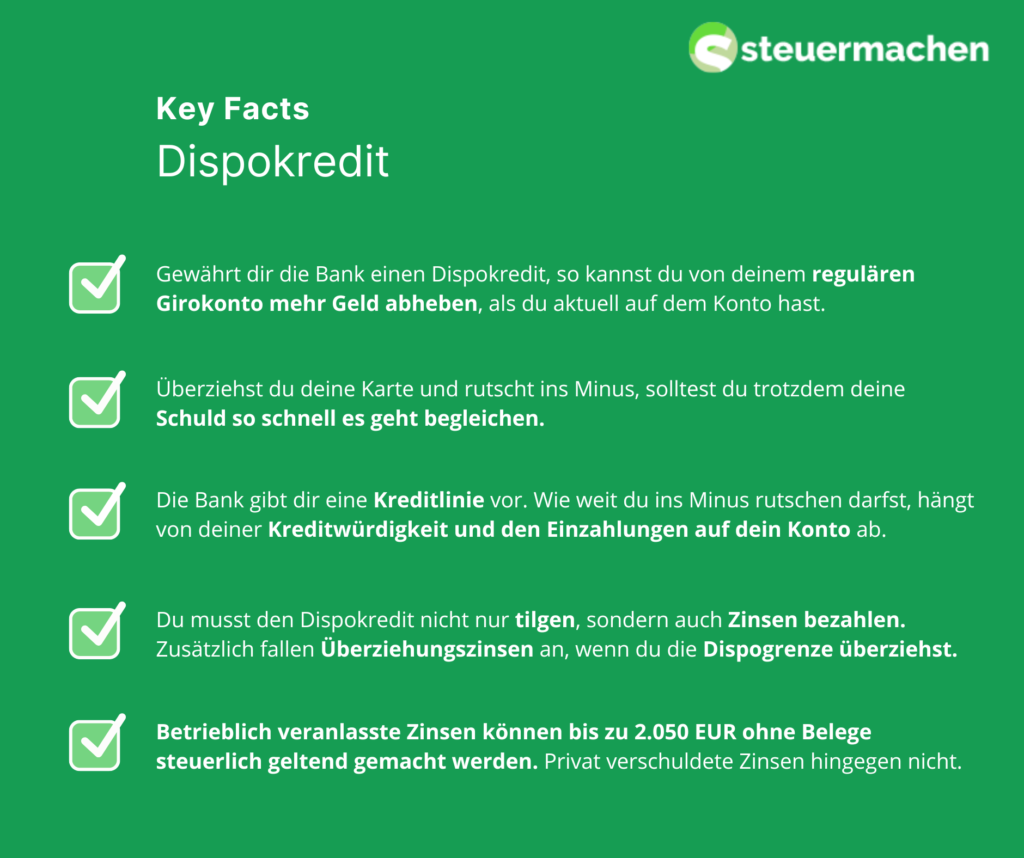

Gewährt dir die Bank einen Dispokredit, so kannst du von deinem regulären Girokonto mehr Geld abheben, als du aktuell auf dem Konto hast. Wenn du beispielsweise am Anfang des Monats eine hohe Zahlung hattest und du dein Einkommen bereits genutzt hast, kannst du durch den Dispokredit deine Karte überziehen. Sollte das allerdings der Fall sein, so solltest du deine Schuld bald tilgen. Du kannst allerdings nicht unbegrenzt ins Minus gehen. Die Bank gibt dir eine Kreditlinie vor. Wie weit du ins Minus rutschen darfst, hängt von deiner Kreditwürdigkeit und den Einzahlungen auf dein Konto ab.

Wie hoch kann der Verfügungsrahmen sein?

Der Verfügungsrahmen richtet sich neben der Kreditwürdigkeit auch nach den Eingängen, die im Monat auf dein Konto landen. Dabei kann der Dispokredit in Höhe von maximal drei Monatsgehälter angesetzt sein.

Fallen Zinsen an?

Nimmst du einen regulären Kredit auf, so musst du den Kredit nicht nur tilgen, sondern auch Zinsen zahlen. Bei einem Dispokredit musst du ebenfalls Zinsen zahlen. Diese sind in der Regel recht hoch. Es fallen Überziehungszinsen an, wenn du dein Konto über die Dispo-Grenze überziehst. Anders als die Dispozinsen sind die Überziehungszinsen in der Regel höher.

Wann kannst du einen Dispokredit bekommen?

Wie bei einem Kredit üblich, wird zunächst deine Kreditwürdigkeit geprüft. In der Regel wird hier die Schufa angesehen. Bei anderen Kreditarten sind Sicherheiten möglich. So kannst du beispielsweise auch niedrigere Zinsen erhalten. Bei einem Dispokredit werden meistens keine Sicherheiten eingesetzt. Betrachtest du die Allgemeinen Geschäftsbedingungen, so wird hier meistens das Pfandrecht eingebaut. Bezahlst du deinen Dispokredit nicht zurück, kann die Bank auch auf andere Konten Zugriff erlangen. Die Bank kann beispielsweise auf Wertpapierdepots zugreifen. Um einen Dispokredit zu erhalten, musst du meistens keinen formellen Kreditantrag stellen, da das Hauptmerkmal des Dispokredits die Flexibilität ist. Die Banken haben das Recht, deinen Dispokredit zu kündigen oder zu kürzen. Kündigt die Bank deinen Kredit, musst du deine Schulden sofort zurückbezahlen.

Welche Gebühren können anfallen?

Wenn du dein Konto überziehst, dürfen keine Bearbeitungsgebühren hierfür anfallen. Überziehst du deinen Dispo, so können höhere Zinsen anfallen. Gleichzeitig darf jedoch keine Mindestgebühr angesetzt werden.

Kannst du deine Dispozinsen absetzen?

Bei einem Dispokredit sind die Zinsen meistens sehr hoch. Überziehst du den Dispokredit wird es noch teurer. Du kannst deine privat verschuldeten Zinsen nicht geltend machen. Anders sieht das bei betrieblich veranlassten Zinsen. Diese können ohne Belege bis zu 2.050 EUR steuerlich angesetzt werden. Beachte jedoch, dass ein Zusammenhang zur Erzielung deiner Einkünfte vorliegen muss. Es wird besonders kompliziert, wenn du ein gemischtes Konto mit privaten und betrieblichen Zahlungen hast. Hier solltest du dann genau darauf achten, dass dieses Minus nicht durch private Zahlungen entstanden sind. Es ist ratsam, die betrieblichen und privaten Zahlungen getrennt voneinander von unterschiedlichen Konten zu tätigen.