Die Versorgung eines Kindes ist sehr wichtig. Da es nicht immer möglich ist, dass ein Familienmitglied unentgeltlich das Kind betreuen kann, muss eine bezahlte Lösung verwendet werden. Viele Kindergärten oder Horts sind eine gute Betreuungsmöglichkeit, bei denen die Kinder auch bestmöglich versorgt und die Familien unterstützt werden. Da diese Lösungen allerdings mit Kinderbetreuungskosten verbunden sind, solltest du wissen, wie du diese Kosten auch steuerlich behandelt werden.

Kannst du Kinderbetreuungskosten absetzen?

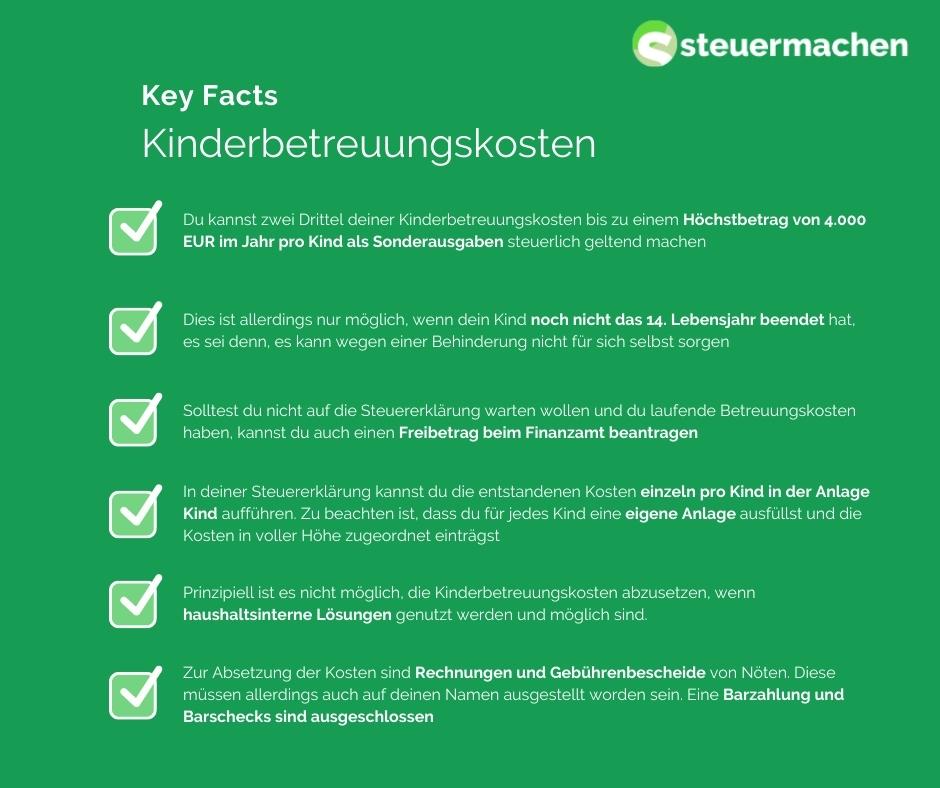

Grundsätzlich kannst du zwei Drittel deiner Kinderbetreuungskosten bis zu einem Höchstbetrag von 4.000 EUR im Jahr pro Kind als Sonderausgaben steuerlich geltend machen. Dies ist allerdings nur möglich, wenn dein Kind noch nicht das 14. Lebensjahr beendet hat, es sei denn, es kann wegen einer Behinderung nicht für sich selbst sorgen. Du solltest allerdings beachten, dass Kosten für Verpflegungen, Nachhilfe, Sport oder Freizeitaktivitäten nicht geltend gemacht werden können. Solltest du nicht auf die Steuererklärung warten wollen und du laufende Betreuungskosten haben, kannst du auch einen Freibetrag beim Finanzamt beantragen. In diesem Fall erhältst du ein höheres Nettogehalt, weil dein Arbeitgeber weniger Lohnsteuern bei der Gehaltsabrechnung einbehalten muss.

Wie kannst du Kinderbetreuungskosten steuerlich geltend machen?

Allgemein ist eine Rechnung notwendig, wenn du Aufwendungen absetzen möchtest. Das bedeutet, dass du dir vom Kindergarten, Hort und deinem Babysitter bei einer Überweisung eine Rechnung ausstellen lassen solltest. In deiner Steuererklärung kannst du die entstandenen Kosten einzeln pro Kind in der Anlage Kind aufführen. Zu beachten ist, dass du für jedes Kind eine eigene Anlage ausfüllst und die Kosten in voller Höhe zugeordnet einträgst. In vielen Familien ist es üblich, dass Großeltern die Kinder unentgeltlich betreuen. In diesem Fall kannst du die Fahrtkosten in Rechnung stellen.

Wann ist es möglich, Kinderbetreuungskosten abzusetzen?

Wie bereits erwähnt, kannst du bis zu zwei Drittel der Kosten als Sonderausgaben absetzen. Der Höchstbetrag liegt bei 4.000 EUR im Jahr und pro Kind.

Im Paragrafen 10 Ansatz 1 Nr. 5 des Einkommensteuergesetzes werden die Voraussetzungen hierfür aufgeführt.

- Das Kind muss dein eigens sein oder ein Pflegekind. Das bedeutet, dass du keine Kosten für Stiefkinder oder Enkelkinder absetzen kannst.

- Das Kind muss bei dir im Haushalt dauerhaft leben. Folglich ist vorausgesetzt, dass du für dieses Kind auch sorgst. Solltest du allerdings getrennt leben oder geschieden sein, so ist es wichtig, wo dein Kind gemeldet ist.

- Das Lebensjahr deines Kindes darf noch nicht beendet sein. Eine Ausnahme besteht darin, wenn das Kind geistig, körperlich oder seelisch behindert ist und diese noch vor der Vollendung des 25 Lebensjahres entstanden ist.

Wann ist der Abzug nicht möglich?

Prinzipiell ist es nicht möglich, die Kinderbetreuungskosten abzusetzen, wenn haushaltsinterne Lösungen genutzt werden und möglich sind. Sollte also dein Partner oder eine andere in deinem Haushalt lebende Person für das Kind sorgen, so ist der Abzug nicht möglich. Außerdem ist der Abzug nicht möglich, wenn die betreuende Person für das Kind einen Anspruch auf einen Kinderfreibetrag oder Kindergeld hat. Ebenfalls ist es nicht möglich, die Kosten abzusetzen, wenn die Altersgrenze von 14 Jahren hierfür überschritten wurde. Um die Kosten in dem Jahr absetzen zu können, musst du diese Aufwendungen auf den Tag genau aufteilen.

Welche Nachweise sind notwendig?

Zur Absetzung der Kosten sind Rechnungen und Gebührenbescheide von Nöten. Diese müssen allerdings auch auf deinen Namen ausgestellt worden sein. Zudem muss auf das Konto des Betreuers diese Geldsumme überwiesen worden sein, weswegen eine Barzahlung und Barschecks ausgeschlossen sind.

Sämtliche Nachweise müssen nicht deiner Steuererklärung anliegen, du musst sie jedoch nach Aufforderung vorweisen können.

In manchen Fällen ist auch die Haushaltshilfe die Betreuungsperson des Kindes. Somit bist du der Arbeitgeber und ein Minijob oder sozialversicherungspflichtiges Beschäftigungsverhältnis liegt vor. Auf Nachfrage des Finanzamts musst du dann den Arbeitsvertrag vorlegen.

Wie werden gemischte Leistungen aufgeteilt?

Nur die Kosten für die Betreuung sind abzugsfähig. Folglich kannst du die Aufwendungen für beispielsweise Essen nicht absetzen. Um trotzdem die Betreuungskosten absetzen zu können, musst du die Leistungen durch einen Beleg nachweisen können, in dem die Betreuungskosten separat vermerkt sind.

Diese Aufteilung ist auch dann notwendig, wenn dir ein Au-pair mit der Kinderbetreuung und dem Haushalt zur Seite steht. Grundsätzlich wäre hier eine Vorgabe des Zeitanteils im Arbeitsvertrag sinnvoll. Sollte dies allerdings nicht der Fall sein, kannst du pauschal die Hälfte der Kosten der Kinderbetreuung zuordnen. Die andere Hälfte können den haushaltsnahen Dienstleistungen zugeteilt werden.

Auch hier akzeptiert das Finanzamt keine Barzahlungen, weswegen du das Geld in jedem Fall der Au-Pair überweisen musst.

Ein Bescheid der Einrichtung reicht vollkommen aus, wenn dein Kind einen Hort oder Kindergarten besucht. Auch hier muss ein Überweisungsbeleg vorliegen und die Kosten für die Betreuung müssen festgehalten werden.

Was gilt bei einem Vertrag mit Angehörigen?

Du kannst auch die Kinderbetreuungskosten absetzen, wenn ein naher Angehöriger entgeltlich auf dein Kind aufpasst. Eindeutige Vereinbarungen müssen allerdings in jedem Fall vorab getroffen worden sein, welche auch tatsächlich eingehalten werden müssen.

Welche steuerfreien Erstattungen musst du angeben?

Es gibt Arbeitgeber, die für seine Mitarbeiter Zuschüsse für Kinderbetreuungen gewähren, die sowohl steuer- als auch sozialversicherungsfrei sind. Diese Erstattungen musst du ebenfalls in deiner Steuererklärung unter der Anlage Kind auflisten. Somit mindern diese Zuschüsse gleichzeitig die abzugsfähigen Kinderbetreuungskosten.

Zeit und Nerven sparen: Lass deine Steuererklärung machen

Jetzt Steuererklärung beauftragen!