Wenn du das Einkommensteuergesetz öffnest, kommt es vor, dass du von den Regelungen überfordert bist und am Ende nicht mehr weißt, was tatsächlich zu tun ist. Normale Begrifflichkeiten, die du im Alltag anwendest, werden plötzlich anders erklärt und definiert. Eines dieser Begriffe sind laufende Einkünfte. Du fragst dich dann wahrscheinlich, was diese Einkünfte sind, doch keine Sorge, wir klären dich auf.

Was sind laufende Einkünfte?

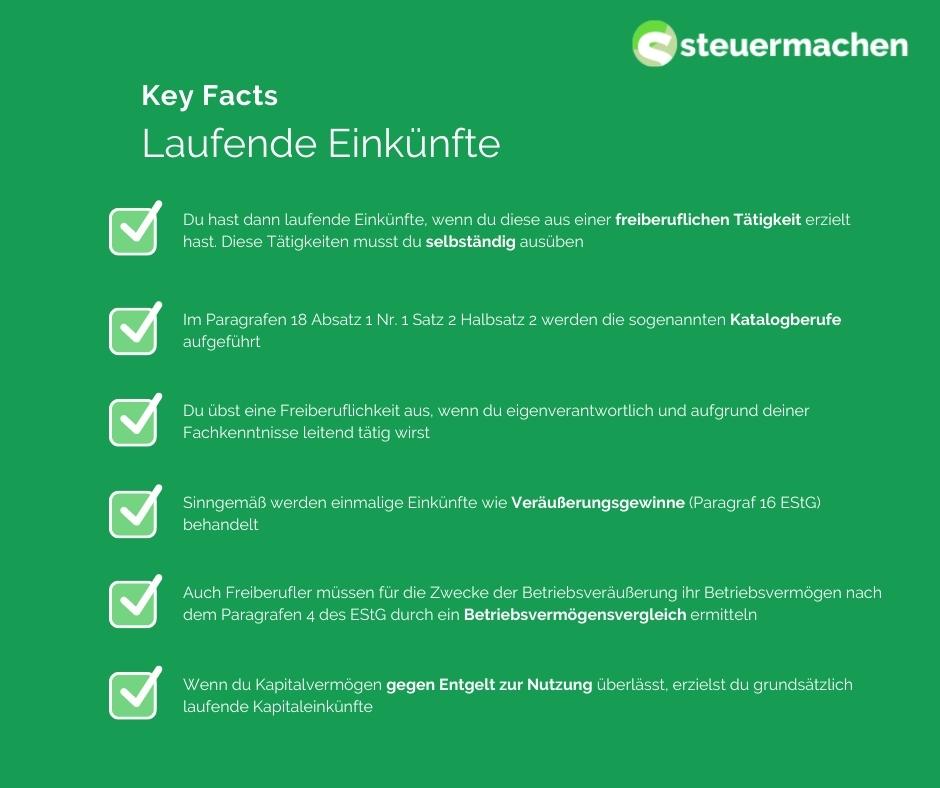

Du hast dann laufende Einkünfte, wenn du diese aus einer freiberuflichen Tätigkeit erzielt hast. Diese Tätigkeiten musst du selbständig ausüben. Hierfür definiert das Einkommensteuergesetz im Paragrafen 18 Absatz 1 Nr. 1 Satz 2 Halbsatz 2 die sogenannten Katalogberufe. Neben der selbständigen Ausübung einer freiberuflichen Tätigkeit müssen diese Tätigkeiten ebenfalls eines dieser Kategorien zugeordnet werden können:

- Künstlerisch

- Wissenschaftlich

- Schriftstellerisch

- Erzieherisch oder

- Unterrichtend

Was sind Katalogberufe?

Wie bereits erwähnt, werden im Einkommensteuergesetz Katalogberufe aufgeführt. Bei diesen Berufen kannst du laufende Einkünfte erzielen, da du hier freiberufliche Tätigkeiten ausübst. Beispiele hierfür sind:

- Rechtsanwälte

- Ärzte

- Wirtschaftsprüfer

- Architekten

- Steuerberater

- Dolmetscher

- Journalisten

Du übst allerdings weiterhin eine Freiberuflichkeit (Paragraf 18 EStG) aus, wenn du einen freien Beruf tätigst und Mitarbeiter beschäftigst. Dies gilt, solange du eigenverantwortlich und leitende aufgrund deiner Fachkenntnisse tätig wirst. Die Einkünfte aus selbständiger Arbeit sind im Rahmen des Paragrafen 18 EStG einkommensteuerpflichtig, auch wenn diese nur vorübergehend erzielt werden.

Was sind einmalige Einkünfte?

Neben den laufenden Einkünften können auch einmalige Einkünfte erzielt werden. Sinngemäß werden solche Einkünfte wie Veräußerungsgewinne (Paragraf 16 EStG) behandelt. Folglich können diese einmaligen Einkünfte steuerlich durch eine Tarifermäßigung und einen altersbezogenen Veräußerungsfreibetrag begünstigt werden (Paragraf 18 Abs. 2 EStG). Du kannst dann davon ausgehen, dass es sich um eine Aufgabe einer selbständigen Tätigkeit handelt, wenn du diese mit Entschluss einstellst, dass du sie weder fortsetzen noch das zugehörige Vermögen übertragen möchtest.

Wie ermittelst du den Gewinn?

Bei Veräußerungsgewinnen (Paragraf 16 Absatz 2 Satz 2 EStG) muss ein Betriebsvermögensvergleich durchgeführt werden, um den Gewinn ermitteln zu können. Demzufolge müssen auch Freiberufler für die Zwecke der Betriebsveräußerung ihr Betriebsvermögen nach dem Paragrafen 4 des EStG ermitteln. Üblicherweise musst du auch einen Übergangsgewinn ermitteln, wenn ein Wechsel der Gewinnermittlungsart stattgefunden hat. Ausstehende Honorarforderungen zählen in aller Regel zu den zu aktivierenden Wirtschaftsgütern. Regelmäßige Rückstellungen bezüglich der Aufbewahrungspflichten sind hingegen auf der Passivseite zu bilden.

Was sind laufende Einkünfte aus Kapitalvermögen?

Wenn du Kapitalvermögen gegen Entgelt zur Nutzung überlässt, erzielst du grundsätzlich laufende Kapitaleinkünfte. Im Paragrafen 20 Absatz 1 des Einkommensteuergesetzes werden in einem Katalog laufende Einnahmen aus Kapitalvermögen aufgelistet.

- Bezüge aus Kapitalgesellschaften

- Wenn du als typischer stiller Gesellschafter aus partiarischen Darlehen Einnahmen aus der Beteiligung an einem Handelsgewerbe erzielst

- Zinsen aus Grundschulden oder Hypotheken

- Renten aus Rentenschulden

- Erträge aus einer Lebensversicherung

- Erträge aus einer sonstigen Kapitalforderung

- Diskontbeträge von Anweisungen und Wechsel

- Von nicht befreiten Körperschaftsteuer-Subjekten entstandene Quasi-Gewinnausschüttungen (im Sinne von Paragraf 1 Absatz 1 Nr. 3-5 des Körperschaftsteuergesetzes)

- Leistungen und verdeckte Gewinnausschüttungen von wirtschaftlichen Geschäftsbetrieben und Betrieben gewerblicher Art

- Stillhalterprämien, welche für die Einräumung von sogenannten Optionen vereinnahmt werden

Zeit und Nerven sparen: Lass deine Steuer machen

Jetzt Steuererklärung beauftragen!