Du bist oder warst bestimmt schon mal bei einem/einer Arbeitgeber*in angestellt. Hier hast du ein Gehalt, Arbeitslohn und eventuell weitere Vergünstigungen erhalten. Wenn du diese Einnahmen durch deine*n Arbeitgeber*in erhältest, hast du Einkünfte aus nichtselbständiger Arbeit erzielen können.

Was sind Einkünfte aus nichtselbständiger Arbeit?

Grundsätzlich sind im Einkommensteuergesetz sieben Einkunftsarten formuliert worden. Die Einkünfte aus nichtselbständiger Arbeit sind eines dieser Einkunftsarten und zählt zu den Überschusseinkunftsarten. Ebenfalls zu den Überschusseinkunftsarten gehören die Einkünfte aus Kapitalvermögen, Einkünfte aus Vermietung und Verpachtung und sonstige Einkünfte. Im Gegensatz dazu gibt es noch die Gewinneinkunftsarten. Hierzu gehören die Einkünfte aus Land- und Forstwirtschaft, Einkünfte aus Gewerbebetrieb und Einkünfte aus selbständiger Arbeit.

Wie der Name Überschusseinkunftsarten schon sagt, wird hier der Überschuss berechnet. Wichtig ist, dass die sogenannten Werbungskosten von deinen Einnahmen abgezogen und somit der Überschuss berechnet wird.

Wie wird die Steuer erhoben?

Da du Arbeitslohn bekommst, musst du Lohnsteuern zahlen. Du hast bestimmt schon mal etwas von Brutto- und Nettogehalt oder Lohn gehört. Das kommt daher, dass deine Lohnsteuern direkt von deinem/deiner Arbeitgeber*in einbehalten wird. Dein*e Arbeitgeber*in führt dann diese Steuern an das Finanzamt ab. Das wichtige ist, dass du noch einige Ausgaben geltend machen lassen kannst. Wenn du zum Beispiel Ausgaben für die Erzielung, Garantie und Aufrechterhaltung von Einnahmen hast, kannst du diese Ausgaben absetzen. Diese Ausgaben nennt man auch Werbungskosten. Auch Sonderausgaben und außergewöhnliche Belastungen können von dir die bereits bezahlten Lohnsteuern durch eine Angabe in deiner Steuererklärung reduzieren.

Was gehört zu den Einkünften aus nichtselbständiger Arbeit?

Im Einkommensteuergesetz wurde eine Aufzählung für die Einkünfte aus nichtselbständiger Arbeit im Paragrafen 19 formuliert. Die wichtigsten Arten der Einkünfte aus nichtselbständiger Arbeit aus dem Paragrafen 19 des Einkommensteuergesetz sind:

- Löhne und Gehälter sowie Gratifikationen, Tantiemen und andere Bezüge und Vorteile für eine Beschäftigung im sowohl öffentlichen oder privaten Dienst

- Ruhegelder, Wartegelder, Witwen- und Waisengelder sowie andere Bezüge und Vorteile aus vorherige Dienstleistungen

- Laufende Zuwendungen des Arbeitgebers aus einem bestehenden Dienstverhältnis an einen Pensionsfonds, eine Pensionskasse oder für eine Direktversicherung und Sonderzahlungen sowie laufende Beiträge

Somit können dir deine Einnahmen sowohl in Geld als auch in Form von Sachgütern zufließen.

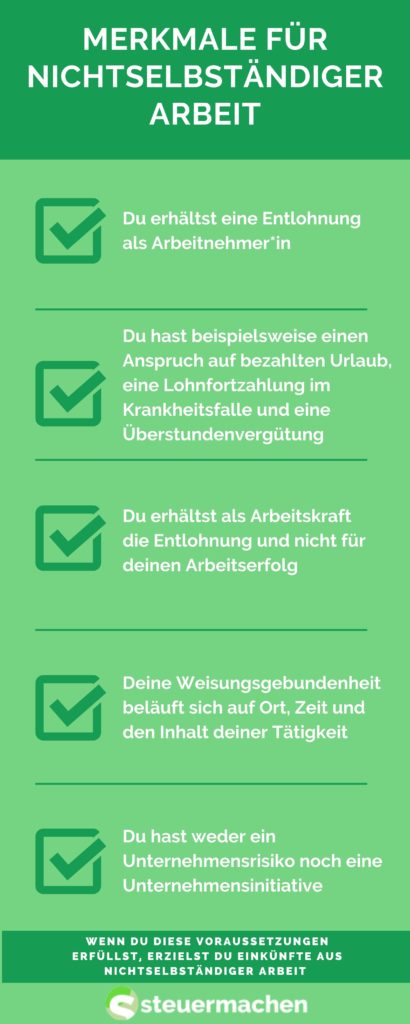

Welche Merkmale für nichtselbständiger Arbeit gibt es?

Zunächst ist es wichtig, dass du eine Entlohnung als Arbeitnehmer*in erhältst. Das heißt, dass deine Einnahmen im Rahmen deines Dienstverhältnisses entstehen. Du kannst von einem Dienstverhältnis ausgehen, wenn du beispielsweise einen Anspruch auf bezahlten Urlaub, eine Lohnfortzahlung im Krankheitsfalle und eine Überstundenvergütung hast.

Ein weiteres Merkmal von nichtselbständiger Arbeit ist, dass die Bedeutung deiner Arbeit für die Entlohnung in jeglicher Art irrelevant ist. Du erhältst als Arbeitskraft die Entlohnung und nicht für deinen Arbeitserfolg.

Auch wichtig ist, dass du eine Weisungsgebundenheit hast. Diese Weisungsgebundenheit beläuft sich auf Ort, Zeit und den Inhalt deiner Tätigkeit. Du handelst entsprechend dem Willen deines/deiner Arbeitgeber*in. Es ist dabei irrelevant, wie weit du deine persönliche Freiheit ausüben kannst.

Für dich als Arbeitnehmer*in hast du weder ein Unternehmensrisiko noch eine Unternehmensinitiative.

Welche Einnahmen sind für dich steuerfrei?

Wenn du als Angestellte*r an Feiertagen, Sonntagen oder nachts arbeitest und dafür einen Zuschlag erhältst, ist dieser Zuschlag steuerfrei. Auch bei einem Personalrabatt, der jährlich unter 1.080 EUR liegt, ist dieser Sachbezug steuerfrei. Falls du allerdings einen Personalrabatt erhältst, der sich auf mehr als 1.080 EUR jährlich beläuft, musst du diese Sachbezüge versteuern. Aber auch andere Einnahmen können steuerfrei sein.

Wie berechnest du deine Einkünfte aus nichtselbständiger Arbeit?

Das Prinzip der Berechnung von Einkünften besteht darin, dass du deinen Überschuss ausrechnest. Hier werden von sämtlichen deiner Einnahmen, die du durch die nichtselbständige Arbeit bekommen hast, deine Ausgaben abgezogen. Auch deine Sachgüter werden bei der Berechnung mitberücksichtigt.

Was kannst du alles steuerlich geltend machen?

Grundsätzlich kannst du deine Werbungskosten geltend machen. Wenn du deine kompletten Werbungskosten absetzen möchtest, musst du Belege sammeln und diese vorweisen. Wenn du allerdings keine Belege sammeln möchtest oder kannst, ist auch dafür gesorgt. Für Arbeitnehmer*innen gibt es den sogenannten Arbeitnehmer-Pauschbetrag in Höhe von 1.000 EUR. Für diesen Pauschbetrag musst du keine Belege aufheben. Es würde sich aber für dich lohnen, wenn du höhere Werbungskosten hast. Diese kannst du durch Belege komplett absetzen. Du hast aber auch Anspruch auf diesen Arbeitnehmer-Pauschbetrag, selbst wenn du weniger Werbungskosten hast.

Zeit und Nerven sparen: Lass Deine Steuer von Experten machen!

Jetzt Steuererklärung beauftragen!