Durch die neue Grundsteuerreform hat sich einiges geändert. Du musst bis zum 31. Oktober 2022 deine Grundsteuererklärung elektronisch abgegeben haben. Danach wird sich dieser Vorgang alle sieben Jahre wiederholen. Bei dieser Grundsteuererklärung stößt du öfter auf den Begriff Bodenrichtwert. Die Frage ist dann natürlich, was der Bodenrichtwert ist.

Was ist der Bodenrichtwert?

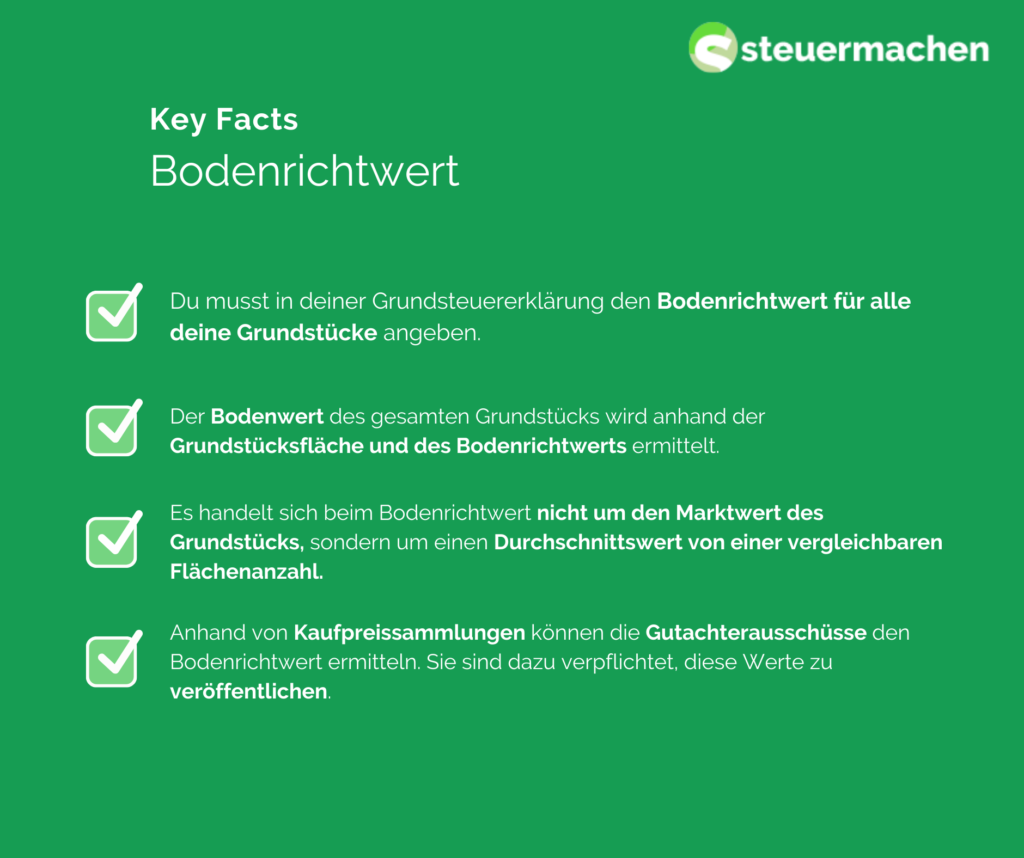

Wenn du ein Grundstück oder eine Immobilie besitzt, musst du bis zum 31. Oktober 2022 eine Grundsteuererklärung abgeben. Hierfür musst du in der Steuererklärung den Bodenrichtwert (BRW) für alle deine Grundstücke angeben. Dies findet beim Bundesmodell Anwendung. Der Bodenwert des gesamten Grundstücks wird anhand der Grundstücksfläche und des Bodenrichtwerts ermittelt. Dieser nimmt Einfluss auf die Höhe der zu zahlenden Grundsteuer, da dadurch der Grundsteuerwert beeinflusst wird.

Für die Feststellungserklärung ist der Bodenrichtwert sehr wichtig, da dadurch die Bewertung der Grundstücke und Immobilien ermöglicht wird.

Es handelt sich beim Bodenrichtwert nicht um den Marktwert des Grundstücks, sondern um einen Durchschnittswert von einer vergleichbaren Flächenanzahl.

Was sagt ein hoher Bodenrichtwert aus?

Beim Kauf von Immobilien ist die Lage meistens ein wichtiger Aspekt. Auch für den Bodenrichtwert ist die Lage entscheidend. Liegt das Grundstück in einer beliebten Lage, so ist auch der Bodenrichtwert meistens sehr hoch. In kleineren unbeliebteren Städten kann dann der Bodenrichtwert dementsprechend niedriger sein.

Wann ist der Bodenrichtwert notwendig?

In der Grundsteuerreform ist eine Öffnungsklausel, die Bundesländern ein Wahlrecht einräumt, nach welchem Berechnungsmodell die Grundsteuer zu ermitteln ist. Sieben Bundesländer haben daraufhin beschlossen, das Bundesmodell nicht zu verwenden. Diese Bundesländer sind:

- Baden-Württemberg

- Bayern

- Hamburg

- Hessen

- Niedersachsen

- Saarland

- Sachsen

Liegt dein Grundstück in Baden-Württemberg, Bayern oder Hamburg, so spielt der Bodenrichtwert keine Rolle. Die Finanzverwaltung berücksichtigt den BRW in Hessen und Niedersachsen automatisch.

Was musst du in der Grundsteuererklärung angeben?

In der Feststellungserklärung findest du den Bodenrichtwert in der Zeile 4. Hier musst du Angaben zu deinem Grund und Boden abgeben. Sollte dein Grundstück unbebaut sein, so musst du den Entwicklungszustand in der Zeile 6 angeben.

Wer ermittelt den Bodenrichtwert?

Gutachter ermitteln Bodenrichtwertzonen, zu denen dein Grundstück zugeordnet werden kann. Die Bebauung der Fläche bleibt für die Ermittlung des Bodenrichtwerts unberücksichtigt. Die Gutachterausschüsse sind für die Ermittlung des Durchschnittspreises von Grundstücken verantwortlich. Anhand von Kaufpreissammlungen können die Gutachterausschüsse den Bodenrichtwert ermitteln. Grundsätzlich werden die Bodenrichtwerte alle 2 Jahre ermittelt.

Wie kannst du den Bodenrichtwert ermitteln?

Du kannst den Bodenrichtwert bei den Geschäftsstellen der Gutachterausschüsse nachfragen, da diese dazu verpflichtet sind, die Bodenrichtwerte zu veröffentlichen. Zudem werden die Bodenrichtwerte in einer Tabelle online veröffentlicht.

Da der Bodenrichtwert immer in EUR pro Quadratmeter angegeben ist, musst du diesen Richtwert mit der Anzahl der Quadratmeter deines Grundstücks multiplizieren.

Was sind entscheidende Faktoren für den Bodenrichtwert?

Da die Gutachterausschüsse die amtliche Kaufpreissammlung als Grundlage nutzen, sind natürlich die Kaufpreise sehr entscheidend. Zudem sind auch die Lage und die Merkmale des Grundstücks entscheidend.