Du denkst vielleicht auch, dass nur weil du Einnahmen hast, die du keiner typischen Einkunftsart einordnen kannst, du keine Einkommensteuer zahlen musst. Viele denken auch, dass alles, was nicht zu den anderen sechs Einkunftsarten gehört, sonstige Einkünfte sein müssen. Das stimmt allerdings nicht. Sonstige Einkünfte sind im Einkommensteuergesetz geregelt und hierfür musst du Steuern zahlen. Was du dabei beachten musst, erklären wir dir hier.

Was sind sonstige Einkünfte?

Grundsätzlich gibt es sieben Einkunftsarten. Diese Einkunftsarten werden aufgeteilt in Überschuss- und Gewinneinkunftsarten. Zu den Gewinneinkunftsarten zählen Einkünfte aus Land- und Forstwirtschaft, Einkünfte aus Gewerbebetrieb und Einkünfte aus selbständiger Arbeit. Neben den sonstigen Einkünften zählen auch Einkünfte aus nichtselbständiger Arbeit, Einkünfte aus Kapitalvermögen und Einkünfte aus Vermietung und Verpachtung zu den Überschusseinkünften.

Wann erzielst du sonstige Einkünfte?

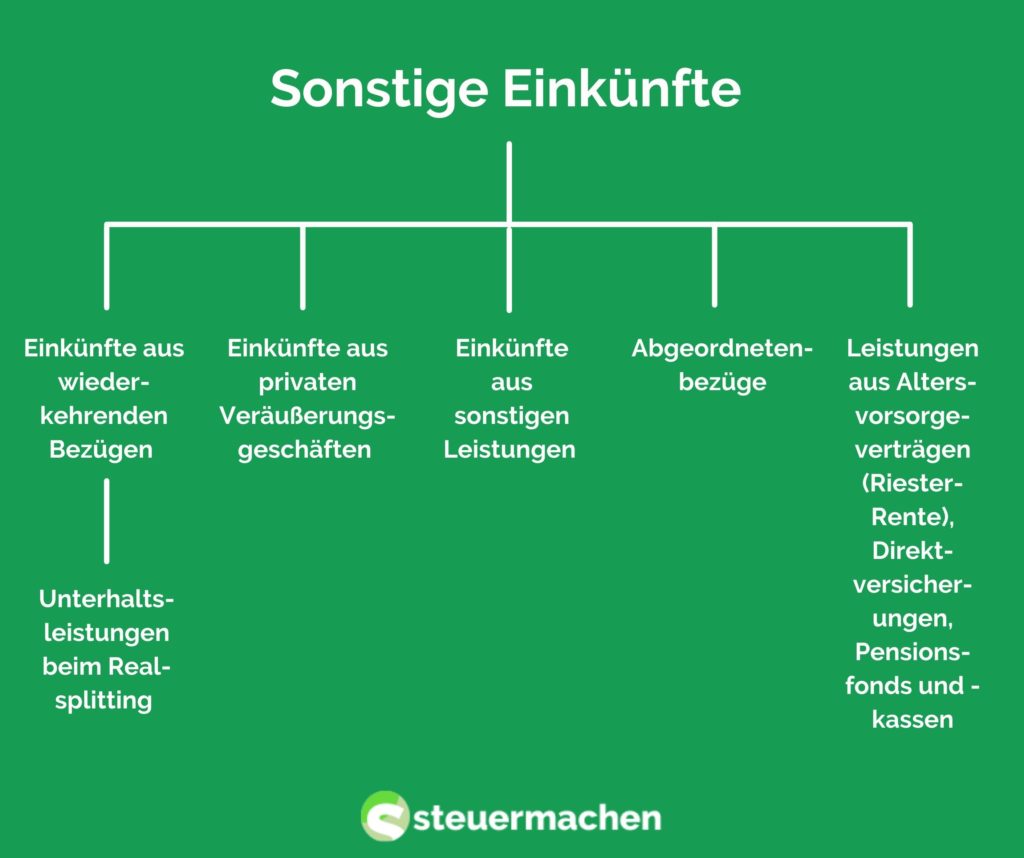

Zur Einordnung wurde im Paragrafen 22 des Einkommensteuergesetzes eine Auflistung aller zugehörigen Einkünfte erstellt.

- Einkünfte aus wiederkehrenden Bezügen

- Unterhaltsleistungen beim Realsplitting

- Einkünfte aus Veräußerungsgeschäften

- Einkünfte aus sonstigen Leistungen

- Abgeordnetenbezüge

- Leistungen aus Altersvorsorgeverträgen, Direktversicherungen, Pensionsfonds und Pensionskassen

Was sind Einkünfte aus wiederkehrenden Bezügen?

Wie es der Name „wiederkehrende Bezüge“ vermuten lässt, muss eine regelmäßige Zahlung vorhanden sein. Eine dieser Bezüge ist vor allem die Leibrente. Auch für Freiberufler*innen zählt die „Rürup-Rente“ zu den wiederkehrenden Bezügen. Voraussetzung hierfür ist allerdings, dass der Bezug aufgrund eines Rechtsgrundes erfolgt. Diese Einkünfte werden im Paragrafen 22 geregelt.

Wie du bestimmt weißt, handelt es sich bei Rentenbezügen um eine nachgelagerte Besteuerung. Das heißt, in der Zeit, in der du einzahlst, wirst du steuerlich begünstigt, da du das als Sonderausgabe abziehen kannst. Später in der Zeit der Auszahlung, unterliegt die Rentenzahlung der Einkommensteuer.

Was sind Unterhaltsleistungen beim Realsplitting?

Wenn du der/die Geber*in dieser Unterhaltsleistung bist, kannst du bis zu 13.805 EUR dieser Ausgabe als Sonderausgabe geltend machen. Hierfür ist es wichtig, dass du dann auch die Zustimmung des/der Empfängers*in der Unterhaltsleistung hast.

Was sind Einkünfte aus privaten Veräußerungsgeschäften?

Einkünfte aus privaten Veräußerungsgeschäften werden im Paragrafen 23 des Einkommensteuergesetzes festgelegt. Oft wird statt der Besteuerung des Gewinns aus privaten Veräußerungsgeschäften auch „Einkommensteuer auf Spekulationsgewinne“ gesagt. Wenn du also Wirtschaftsgüter in deinem Privatvermögen hast, die du veräußerst, kannst du durch die Wertsteigerung einen Gewinn aus privaten Veräußerungsgeschäften erzielen. Für den Zeitraum der Veräußerungen werden unterschiedliche Fristen im Paragrafen 23 des Einkommensteuergesetzes festgelegt. Die Freigrenze für diese Einkünfte liegt bei 600 EUR pro Kalenderjahr.

Für die Einkünfte aus privaten Veräußerungsgeschäften kannst du den „Gewinn“ ermitteln. Du solltest dich daran erinnern, dass sonstige Leistungen eigentlich Überschusseinkünfte sind. In diesem Fall ermittelt man jedoch trotzdem den Gewinn. Um den Gewinn beziehungsweise den Verlust zu ermitteln, werden vom Veräußerungspreis die Anschaffungs- oder Herstellungskosten sowie die Werbungskosten abgezogen.

Was sind Einkünfte aus sonstigen Leistungen?

Falls du Einkünfte erzielst, die du keiner anderen Einkunftsart zuordnen kannst, gehören sie meist zu den Einkünften aus sonstiger Leistung. Bei der gelegentlichen Vermietung von beweglichen Gegenständen erzielst du beispielsweise Einkünfte aus sonstiger Leistung. Auch eine gelegentliche Vermittlung wird zu den sonstigen Leistungen hinzugezählt. Hier liegt die Freigrenze bei 256 EUR im Kalenderjahr. Wichtig ist, dass du Einkünfte erzielst, für die du eine Gegenleistung erbracht hast. Der Lottogewinn zählt aus diesem Grund nicht zu den Einkünften aus sonstiger Leistung, da hier keine Leistung deinerseits stattfand.

Wenn du zum Beispiel als Heilpraktiker*in tätig bist, würdest du deine Einkünfte, die dieser Tätigkeit zugehörig sind, zu den Einkünften aus selbständiger Arbeit zuordnen. Da du allerdings deinen Camper nicht immer verwenden kannst, vermietest du diesen für 2 Wochen an eine*n Freund*in für 200 EUR. Diese 200 EUR sind Einkünfte aus sonstiger Leistung und damit sonstige Einkünfte. Wenn du in diesem Kalenderjahr keine weiteren Einkünfte aus sonstiger Leistung hast, liegen deine Einkünfte unter der Freigrenze von 256 EUR und du musst diese nicht versteuern.

Was sind Abgeordnetenbezüge?

Du musst auch Bezüge versteuern die aufgrund des Abgeordnetengesetzes anfallen.

Hierzu gehören:

- Entschädigungen

- Amtszulagen

- Zuschüsse zu Kranken- und Pflegeversicherungsbeiträgen

- Übergangsgelder

- Überbrückungsgelder

- Versorgungsabfindungen

- Versorgungsbezüge

- Sterbegelder

Was sind Leistungen aus Altersvorsorgeverträgen, Direktversicherungen, Pensionsfonds und Pensionskassen?

Du weißt bestimmt, dass bei gesetzlichen Renten ein prozentualer Betrag abgezogen wird, der steuerfrei bleibt. Bei diesen Leistungen wird das allerdings nicht gemacht. Hier werden genau wie bei den wiederkehrenden Bezügen eine Pauschale abgezogen. Diese Pauschale beträgt 102 EUR für die Werbungskosten.

Wie ermittelst du die sonstigen Einkünfte?

Du weißt bereits, dass die sonstigen Einkünfte zu den Überschusseinkunftsarten zählen. Genau wie es für Überschusseinkünfte gilt, musst du zur Ermittlung der Einkünfte deine Werbungskosten von deinen Einnahmen abziehen. Auch die Freibeträge und Freigrenzen sind zu berücksichtigen. Wenn du dann deine sonstigen Einkünfte ermittelt hast, kannst du die Einkünfte der anderen Einkunftsarten hinzurechnen. Dieses Ergebnis wird dann als Bemessungsgrundlage für die Besteuerung und letztendlich zur Ermittlung der zu zahlenden Einkommensteuer genutzt.

Zeit und Nerven sparen: Lass Deine Steuer von Experten machen!

Jetzt Steuererklärung beauftragen!