Der Traum eines eigenen Unternehmens schlummert in vielen von uns. Manche erhoffen sich, einen großen Konzern zu gründen und andere wollen sich einen innersten Wunsch erfüllen. Dann sind Umsatzzahlen und Gewinne zweitrangig. Ein Kleingewerbe ist, wie es der Name vermuten lässt, kleiner und erzielt meistens einen geringeren Gewinn. Doch das entlastet dich von einigen Pflichten. Welche das sind und was du beachten solltest, erklären wir dir hier.

Kannst du ein Kleingewerbe neben deinem Vollzeitjob haben?

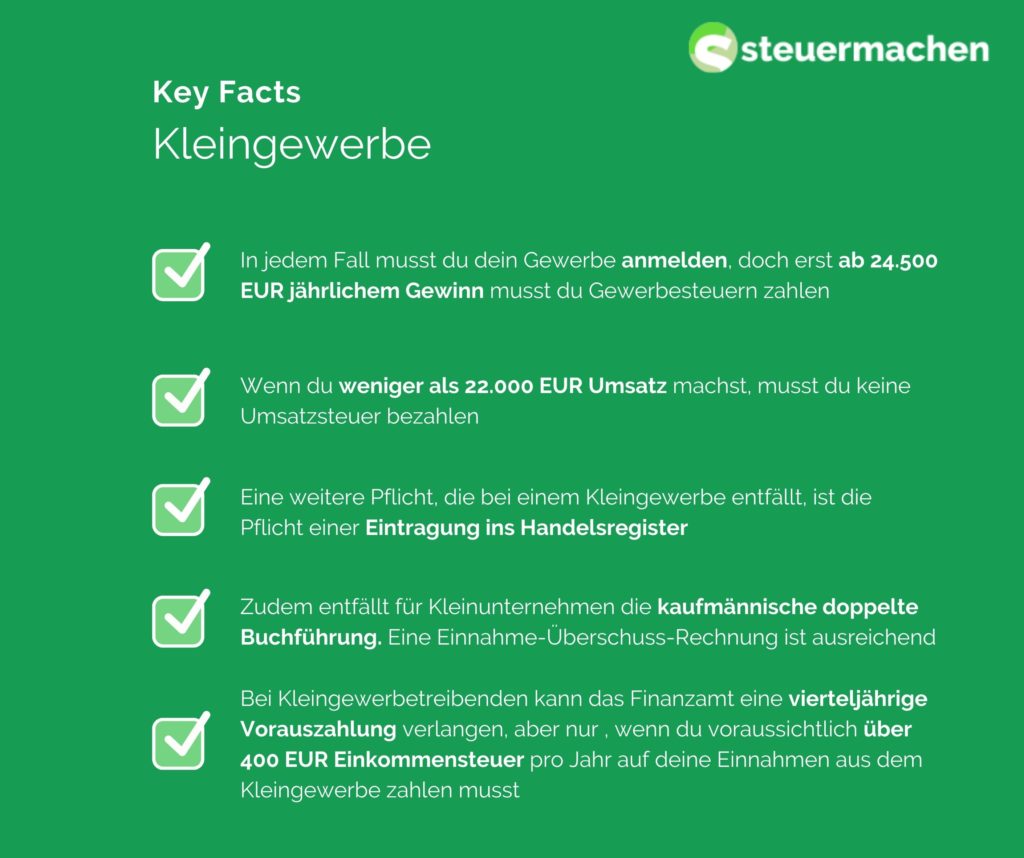

In jedem Fall musst du dein Gewerbe anmelden, doch erst ab 24.500 EUR jährlichem Gewinn musst du Gewerbesteuern zahlen. Als Kleinunternehmer musst du keine Umsatzsteuern bezahlen. Hierfür gibt es allerdings auch eine Umsatzgrenze. Wenn du weniger als 22.000 EUR Umsatz machst, musst du keine Umsatzsteuer bezahlen.

Eine weitere Pflicht, die bei einem Kleingewerbe entfällt, ist die Pflicht einer Eintragung ins Handelsregister. Diese Pflicht besteht nur für Unternehmen, die größer sind wie beispielsweise Personengesellschaften und Kapitalgesellschaften.

Zudem entfällt für Kleinunternehmen die kaufmännische doppelte Buchführung. Eine Einnahme-Überschuss-Rechnung ist vollkommen ausreichend. Diese muss einmal im Jahr an das Finanzamt gemeldet werden und beinhaltet die Aufzeichnung von Einnahmen und Ausgaben.

Musst du Einkommensteuer zahlen, wenn du ein Kleingewerbe neben einem Vollzeitjob hast?

Prinzipiell solltest du wissen, dass du Einkünfte aus unterschiedlichen Einkunftsarten erzielen kannst. So kannst du ebenfalls neben deinen Einkünften aus nichtselbständiger Arbeit auch weitere Einkünfte erzielen. Die Lohnsteuern, die dein Arbeitgeber für dich an das Finanzamt weiterleitet, ist eine Vorauszahlung auf deine jährlich fällige Einkommensteuer.

Nur dein Gesamteinkommen wird besteuert. Zunächst werden die Überschüsse und Gewinne der einzelnen Einkunftsarten nach den vorgeschriebenen Regelungen bestimmt. Wenn du dann die Gewinne und Überschüsse berechnet hast, werden alle Einkünfte zusammensummiert, bis du die Summe der Einkünfte erhältst. In dieser Summe der Einkünfte sind alle Einkünfte enthalten, unabhängig davon, welche Einkunftsart vorliegt. Nach der Berücksichtigung einiger Freigrenzen, Freibeträgen und abzugsfähiger Ausgaben erhältst du dein zu versteuerndes Einkommen.

Somit erklärt sich, dass durch das Betreiben eines Kleingewerbes, indem du Einkünfte erzielst, auch dein zu versteuerndes Einkommen erhöht wird. Auf dieses zu versteuernde Einkommen musst du dann deine Einkommensteuer zahlen.

Du fragst dich wahrscheinlich, was passiert, wenn dein Kleingewerbe einen Verlust verzeichnet. Durch diesen Verlust verringert sich auch dein Gesamteinkommen. Folglich kannst du mit einer Steuerrückzahlung rechnen.

Musst du die Einkommensteuer vorauszahlen, wenn du ein Kleingewerbe neben einem Vollzeitjob hast?

Du kennst bereits die monatliche Vorauszahlung der Lohnsteuer bei Arbeitnehmer. Auch bei Kleingewerbetreibenden kann das Finanzamt eine Vorauszahlung verlangen. Diese Vorauszahlungen werden allerdings nur dann fällig, wenn du voraussichtlich über 400 EUR Einkommensteuer pro Jahr auf deine Einnahmen aus dem Kleingewerbe zahlen musst. In diesem Fall wird die Abschlagszahlung allerdings vierteljährlich erhoben. Die Stichtage der Vorauszahlung sind demnach im März, Juni, September und im Dezember.

Anhand deines zu versteuernden Einkommens aus dem Vorjahr wird die Höhe der Vorauszahlung festgelegt. Wenn du dein Kleingewerbe erst neu gegründet hast, fehlen dir diese Vorjahreszahlen gänzlich. In diesem Fall wird dein Fragebogen zur steuerlichen Erfassung betrachtet. Anhand dieser Angaben werden dann folglich ein möglicher Vorauszahlungsbescheid erstellt.

Da du dein Kleingewerbe anmelden musst, musst du auch diese Angaben machen. Eine dieser Angaben ist zur Festsetzung der Vorauszahlungen. Diese Prognose wird dann betrachtet.

Wie hoch ist deine Einkommensteuer?

Da bei der Einkommensteuer das Leistungsfähigkeitsprinzip eine wichtige Rolle spielt, hängt die Höhe deiner Einkommensteuer von deinem zu versteuernden Gesamteinkommen ab. Somit kann nicht pauschal gesagt werden, wie hoch die Einkommensteuer tatsächlich ausfallen wird.

- Grundsätzlich kannst du dir aber sicher sein, dass, wenn dein zu versteuerndes Einkommen unter 9.744 EUR liegt, dein Einkommen steuerfrei ist. Dieser Grundfreibetrag soll das Existenzminimum wahren.

- Jeder EUR der über diesen Grundfreibetrag liegt, wird zwischen 14 Prozent und 45 Prozent versteuert. Der Eingangssteuersatz liegt demnach bei 14 Prozent und der Spitzensteuersatz bei 45 Prozent.