Der Weg zur Arbeit ist meistens immer anstrengend. Entweder du musst dich bei den Stoßzeiten in öffentliche Verkehrsmittel zwängen oder du musst dich vollbepackt auf ein Fahrrad setzen und dich sportlich betätigen. Die einfachste Variante ist es, mit einem Dienstwagen zur Arbeit zu fahren. Zwar ist das nicht so günstig wie gehen, aber du kannst dir viel Zeit sparen. Einen Dienstwagen musst du allerdings versteuern. Wie das funktioniert, erklären wir dir hier.

Wie kannst du deinen Dienstwagen versteuern?

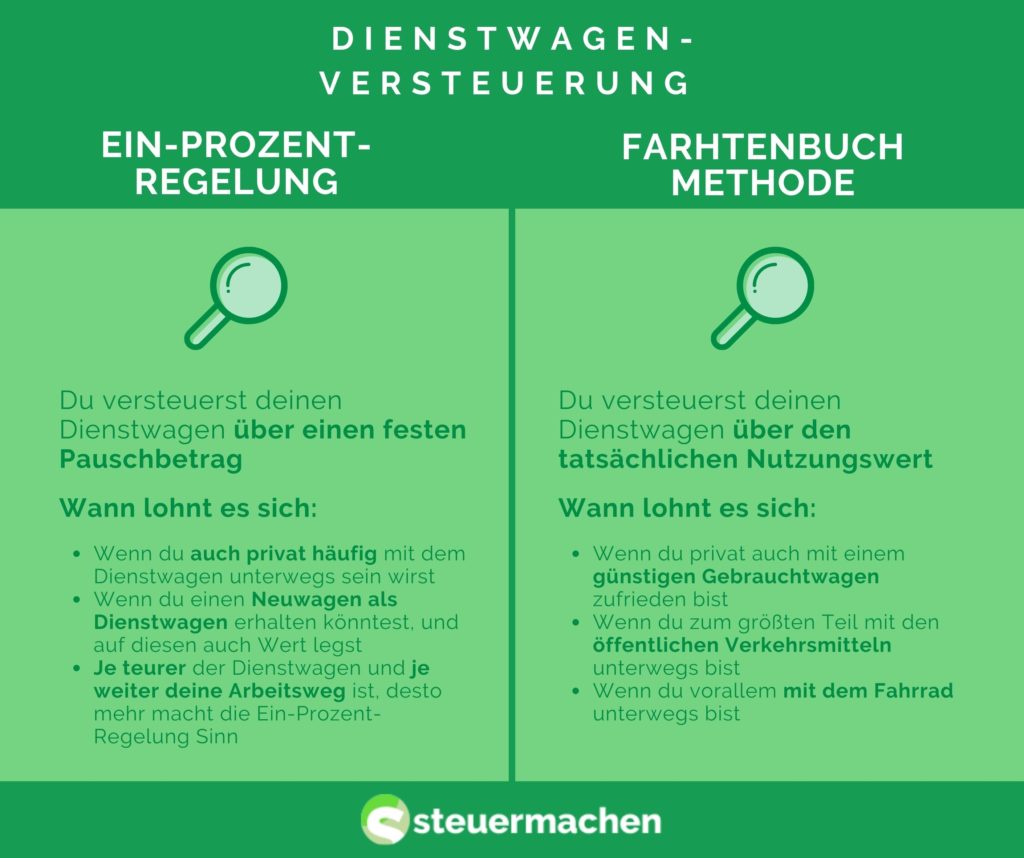

Du hast bestimmt schon mal etwas von der Ein-Prozent-Regelung und der Fahrtenbuchmethode gehört. Das sind zwei Methoden, wie du deinen Dienstwagen versteuern kannst. Bei der Ein-Prozent-Regelung versteuerst du einen Pauschalbetrag. Anders ist es bei der Fahrtenbuchmethode, bei der du den tatsächlichen Nutzwert betrachtest.

Sobald du dich für eine Methode entschieden hast und diese auch an deinen Arbeitgeber weitergegeben hast, ist ein Umentscheiden im Laufe des Jahres nicht mehr möglich. Eine Möglichkeit ist allerdings, dass du deinem Arbeitgeber vorschlägst, zunächst die Versteuerung in der Lohnsteuerabrechnung anhand der Ein-Prozent-Regelung abzurechnen, damit du dann zu einem späteren Zeitpunkt in deiner eigenen Steuererklärung den tatsächlichen Nutzungswerten abrechnen kannst.

Durch diese Möglichkeit kannst du gegebenenfalls zu viel gezahlte Steuern zurückerhalten. Diese Möglichkeit besteht allerdings nur in dieser Variante, denn umgekehrt geht das nicht.

Du kannst dich normalerweise nicht innerhalb eines Jahres umentscheiden, aber du kannst jedes Jahr neu entscheiden, anhand welcher Methode du deinen Dienstwagen versteuern möchtest. Die einzige Möglichkeit, wie du innerhalb eines Jahres die Methode wechseln kannst, ist, wenn du einen anderen Firmenwagen erhältst.

Wie sieht es mit der privaten Nutzung des Dienstwagens aus?

Eine Versteuerung ist nicht notwendig, wenn dir der Arbeitgeber verbietet, deinen Dienstwagen auch privat zu nutzen. Eine Überwachung ist dann in diesem Fall sinnvoll, da der Arbeitgeber somit sicherstellen kann, dass der Wagen nicht privat genutzt wird. Würdest du in diesem Fall den Wagen auch privat nutzen, obwohl es dir verboten wurde, so könnte es zu Schwierigkeiten mit dem Finanzamt kommen. Das Finanzamt würde in diesem Fall davon ausgehen, dass die Angabe der rein geschäftlichen Nutzung dazu dienen soll, Steuern zu sparen.

Welche Versteuerung des Dienstwagens lohnt sich in welchem Fall?

Wir raten dir, zunächst alle Möglichkeiten gut zu bedenken und auch auszurechnen.

Grundsätzlich kannst du aber auch allgemein schauen, was sich in welchen Fällen eher lohnt. Solltest du deinen Dienstwagen auch vermehrt privat nutzen, so lohnt sich die Ein-Prozent-Regel. Die Ein-Prozent-Regel lohnt sich auch für dich, wenn du einen Neuwagen als Dienstfahrzeug erhältst und du auf diesen Wert legst. Du kannst prinzipiell davon ausgehen, dass sich die Ein-Prozent-Regel dann lohnt, je teurer der Dienstwagen ist und je weiter dein Arbeitsweg ist.

Im umgekehrten Fall macht es mehr Sinn, durch die Fahrtenbuchmethode dein Dienstwagen zu versteuern, wenn du wenig mit dem Wagen privat unterwegs bist und eher öffentliche Verkehrsmittel sowie das Fahrrad nutzt. Auch wenn du mit einem günstigen Gebrauchtwagen zufrieden bist, lohnt sich die Fahrtenbuchabrechnung.

Solltest du aufgrund eines gesundheitlichen Fahrverbots den Firmenwagen nicht nutzen, so entfällt der geldwerte Vorteil. Somit musst du in dieser Zeit deinen Firmenwagen nicht versteuern.

Wie musst du das in deiner Steuererklärung angeben?

Du musst mit deinem Arbeitgeber bereits ausgemacht haben, welche Methode du verwendest. Das findest du auch in deiner jährlichen Lohnsteuerabrechnung.

Dein geldwerter Vorteil wird dann in die Anlage N aufgenommen. Hierfür gibt es auch eine Spalte, in der du deinen geldwerten Vorteil angeben kannst.