Das Leben eines/einer Freiberufler*in hält einige Möglichkeiten bereit. Eine selbständige Tätigkeit auszuüben, scheint für viele ein Traum, was allerdings auch einige Pflichten mit sich bringt, unter anderen auch die Steuerpflicht. Einkünfte aus selbständiger Tätigkeit erzielen, hat einige Besonderheiten, die du als Steuerpflichtige*r wissen solltest.

Musst du als Freiberufler*in Einkommensteuer zahlen?

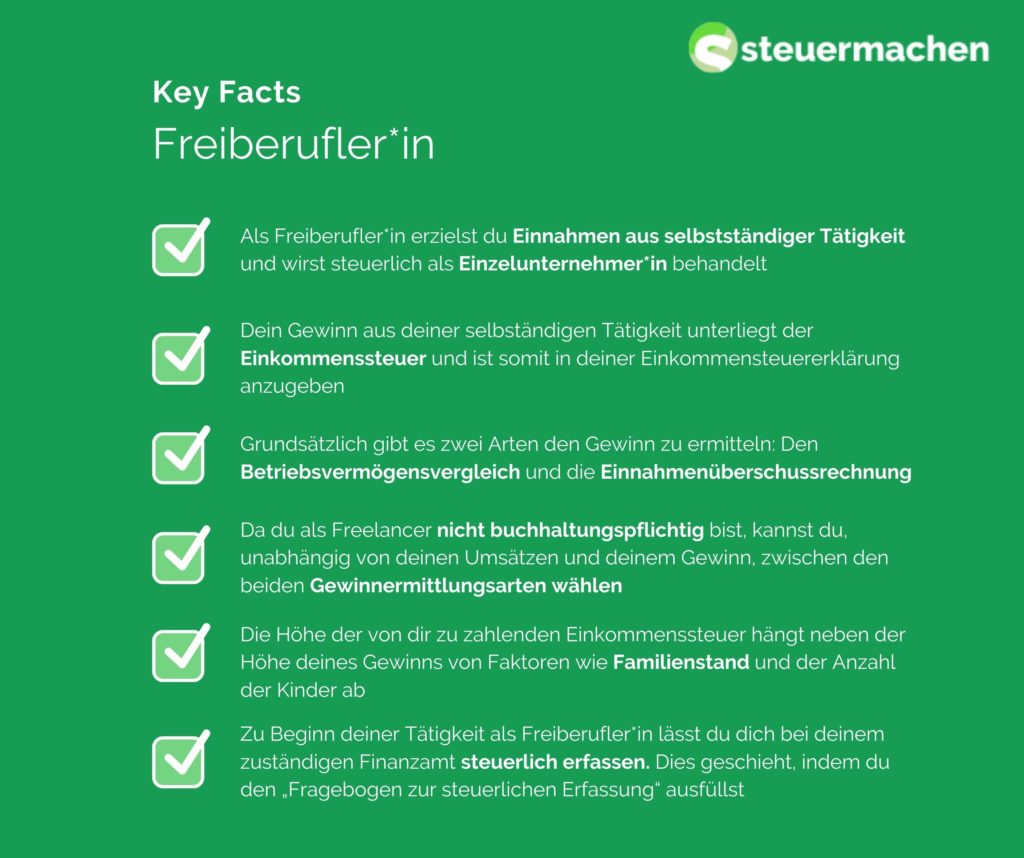

Wenn du als Freiberufler*in tätig bist, werden deine Einkünfte den Einkünften aus selbständiger Tätigkeit zugeschrieben. Da die Einkünfte aus selbständiger Tätigkeit zu den Gewinneinkünften zählen, ist dein Gewinn die Grundlage für die Ermittlung deines zu versteuernden Einkommens. Damit ist eindeutig, dass du Einkommensteuern zahlen musst und damit auch eine Einkommensteuererklärung machen lassen musst.

Wie kannst du deinen Gewinn ermitteln?

Es gibt zwei Möglichkeiten, wie du deinen Gewinn ermitteln kannst. Zum einen gibt es den Betriebsvermögensvergleich und zum anderen die Einnahmen-Überschuss-Rechnung.

Wenn du dazu verpflichtet bist, Bücher zu führen, so musst du auch einen Betriebsvermögensvergleich erstellen. Diese Gewinnermittlung ist meistens etwas komplizierter und bedarf mehr Aufwand. Glücklicherweise bist du als Freiberufler*in nicht buchführungspflichtig. Das bedeutet, dass du dich selbst entscheiden kannst, welche Gewinnermittlungsart du bevorzugst. Wir empfehlen dir aufgrund der einfachen Anwendung zumindest am Anfang eine Einnahmen-Überschuss-Rechnung.

Sind Gründungskosten auch Betriebskosten?

Gründungskosten sind, wie der Name es schon vermuten lässt, Kosten, die einen Zusammenhang zur Gründung haben. Das heißt, wenn du noch vor der Anmeldung deiner selbständigen Arbeit bereits Ausgaben hattest. Ob du diese Kosten als Betriebskosten ansetzen kannst, hängt damit zusammen, ob sie eine direkte Verbindung zur unternehmerischen Tätigkeit haben. Diese Ausgaben werden auch vorweggenommene Betriebsausgaben genannt.

Wie hoch ist deine Einkommensteuer?

Grundsätzlich sind zur Ermittlung deiner Einkommensteuer gewisse Faktoren entscheidend. Neben der Höhe des Gewinns ist auch die Anzahl deiner Kinder und der Familienstand Bestandteil der Ermittlung. Diese Faktoren entscheiden, ob du gewisse Freigrenzen und Freibeträge anwenden kannst. Zudem werden auch gegebenenfalls weitere Steuern und Zuschläge erhoben.

Vom Grundfreibetrag profitiert jede*r Steuerzahler*in. Der Grundbetrag von derzeit 9.744 EUR bleibt immer steuerfrei. Sollte dein Gewinn im Jahr unterhalb dieses Grundfreibetrags liegen, so musst du auf diesen Gewinn keine Steuern zahlen.

Abhängig davon, wie hoch dein zu versteuerndes Einkommen ist, musst du einen Solidaritätszuschlag zahlen. Auch die Kirchensteuer wird erhoben, solltest du ein Mitglied der Kirche sein.

Wann musst du Einkommensteuern zahlen?

Du musst zu Beginn deiner Arbeit als Freiberufler*in einen Fragebogen zur steuerlichen Ersterfassung ausfüllen und an das Finanzamt weiterleiten. Somit wirst du beim Finanzamt steuerlich erfasst. Für das Gründungsjahr musst du eine Prognose für deine Einkünfte erstellen. Das Finanzamt ermittelt dann mit dieser Prognose deine erste Einkommensteuervorauszahlung. Diese Vorauszahlung musst du dann vierteljährlich leisten.

Wenn das Gründungsjahr abgelaufen ist, musst du dann eine Einkommensteuererklärung erstellen. Für diese Steuererklärung hast du bis zum 31. Juli Zeit, du kannst aber gegebenenfalls auch eine Fristverlängerung beantragen. Auf Grundlage deiner Steuererklärung erstellt das Finanzamt deinen Jahressteuerbescheid. Du bekommst Einkommensteuer erstattet oder musst welche nachzahlen, wenn deine Einkünfte niedriger oder höher als prognostiziert ausfielen. Ob du Steuern nachzahlen musst oder erstattet bekommst, geht aus deinem Jahressteuerbescheid hervor.

Das Finanzamt legt dann anhand des Jahressteuerbescheids auch fest, wie hoch deine kommende Vorauszahlung ist.

Wann musst du eine Steuererklärung erstellen?

Es gibt zwei Möglichkeiten, deine Steuererklärung abzugeben. Entweder du fertigst diese selbst an oder und lässt sie erstellen. Bei einer eigenständigen Erstellung deiner Steuererklärung hast du bis zum 31. Mai des Folgejahres Zeit. Lässt du deine Steuererklärung von Expert*innen machen, so hast du bis zum 31. Dezember des Folgejahres Zeit. In beiden Fällen kannst du eine Fristverlängerung beantragen. Diese Fristverlängerung wird meistens nur gestattet, wenn es einen triftigen Grund gibt, warum die Steuererklärung nicht in der vorgegebenen Frist eingereicht werden kann.