Bildung ist sehr wichtig und vor allem ein Privileg. Die Allgemeinbildung ist für dich durch die Schulpflicht sicher. Nach der Schule kannst du eine Ausbildung oder ein Studium machen und dich dann je nach deinen Interessen weiterbilden. Das Leben ist allerdings sehr schnelllebig und deswegen solltest du nie aufhören, dich zu bilden. Weiterbildungen sind zwar manchmal sehr kostspielig, aber das sollte kein Grund dafür sein, darauf zu verzichten. Wir erklären dir alles rund um das Thema Weiterbildung.

Kannst du eine Weiterbildung steuerlich absetzen?

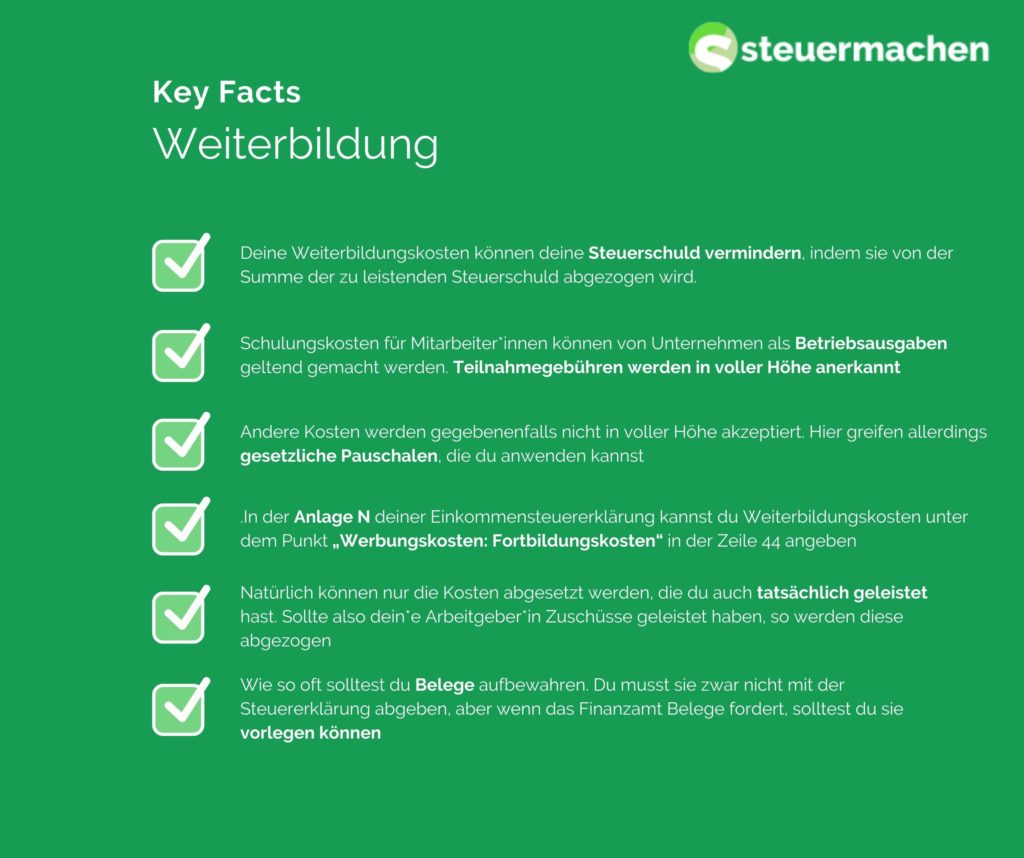

Berufliche Weiterbildungen können sehr teuer werden. Teilweise kosten Fortbildungen in einem 3- bis 4-stelligen Bereich, weswegen es verständlich ist, dass manche darauf verzichten. Aus diesem Grund fördern Arbeitgeber*innen auch meistens ihre Mitarbeiter*innen. Wenn du allerdings die Kosten selbst tragen musst, kannst du diese von deiner Steuer absetzen. Dafür darfst du allerdings keinen Bildungsgutschein oder Förderungsmöglichkeiten beanspruchen. Das Ziel eines jeden/r Steuerzahlers/in ist es, die Steuerschuld möglichst gering zu halten. Deine Weiterbildungskosten können diese auch vermindern, indem sie von der Summe der zu leistenden Steuerschuld abgezogen wird.

Wie kannst du als Selbständige*r oder Unternehmen die Weiterbildung absetzen?

Schulungskosten für Mitarbeiter*innen können von Unternehmen als Betriebsausgaben geltend gemacht werden. Teilnahmegebühren werden in voller Höhe anerkannt. Andere Kosten werden gegebenenfalls nicht in voller Höhe akzeptiert. Hier greifen allerdings gesetzliche Pauschalen, die du anwenden kannst. Dadurch werden tatsächliche Kosten allerdings nicht immer gedeckt. Beispiele für diese Kosten sind die Abreisekosten und Anreisekosten. Aus diesem Grund passen sich einige Unternehmen diesen Regelungen an und setzen auf digitale Weiterbildungen, die dementsprechend ortsunabhängig stattfinden. Diese Regelungen greifen auch bei Selbständigen. Irrelevant ist, ob du als Gewerbetreibende*r oder Freiberufler*in tätig bist.

Wie kannst du als Arbeitnehmer*in deine Weiterbildung steuerlich geltend machen?

Hier kommt deine Steuererklärung ins Spiel. In der Anlage N deiner Einkommensteuererklärung kannst du Weiterbildungskosten unter dem Punkt „Werbungskosten: Fortbildungskosten“ in der Zeile 44 angeben. Hier kannst du all deine Kosten angeben, die du für deine berufliche Ausbildung und Weiterbildung aufbringst. Natürlich können nur die Kosten abgesetzt werden, die du auch tatsächlich geleistet hast. Sollte also dein*e Arbeitgeber*in Zuschüsse geleistet haben, so werden diese abgezogen. Diese Kosten verringern dann deine Steuerlast. Wie so oft solltest du Belege aufbewahren. Du musst sie zwar nicht mit der Steuererklärung abgeben, aber wenn das Finanzamt Belege fordert, solltest du sie vorlegen können.

Was kannst du steuerlich absetzen?

Du kannst sämtliche Lehrgänge, Kurse, berufliche Fortbildungen und Seminare absetzen. Um diese allerdings absetzen zu dürfen, müssen sie den Bedingungen des Paragrafen 1 des Berufsbildungsgesetzes erfüllen. Es wurde festgelegt, dass diese Weiterbildungen zum Erhalten und Erweitern von beruflichen Handlungsfähigkeiten eingesetzt werden soll. In diesen Fällen darfst du deine Weiterbildung absetzen.

- Prüfungsgebühren

- Technische Ausstattung für deine Ausbildung

- Fahrtkosten

- Teilnahmegebühren der Fortbildung

- Verpflegung

Digitale Weiterbildungen dürfen auch steuerlich geltend gemacht werden.

Zeit und Nerven sparen: Lass Deine Steuer von Experten machen!

Jetzt Steuererklärung beauftragen!

Quelle: https://www.youtube.com/watch?v=Se8L6fUY1b8