Das Leben auf dem Land wirkt anziehend, wenn du abschalten und fern vom Trubel sein möchtest. Für viele ist es ein Familiengeschäft, aber auch gleichzeitig eine Leidenschaft. Die naheliegendste Möglichkeit ist es, eine Landwirtschaft zu übernehmen. Das ist zwar vielleicht anstrengend und bedarf viel Zuwendung, aber es ist für viele die Erfüllung eines Traums. Doch die Frage, die du dir dann vorab stellen solltest, ist, wenn du Einkünfte aus Land und Forstwirtschaft erzielst, was musst du steuerlich berücksichtigen.

Was sind Einkünfte aus Land- und Forstwirtschaft?

Wie du bestimmt weißt, gibt es sieben Einkunftsarten. Im Einkommensteuergesetz werden die Einkünfte aus Land und Forstwirtschaft in der Auflistung der Einkommensarten als Erstes genannt. Neben den Einkünften aus Gewerbebetrieb und den Einkünften aus selbständiger Arbeit sind die Einkünfte aus Land und Forstwirtschaft Gewinneinkunftsarten. Zu den Überschusseinkunftsarten gehören im Gegensatz dazu die Einkünfte aus nichtselbständiger Arbeit, Einkünfte aus Kapitalvermögen, Einkünfte aus Vermietung und Verpachtung und die sonstigen Einkünfte.

Wann liegen Einkünfte aus Land- und Forstwirtschaft vor?

Welche Einkünfte zur Land- und Forstwirtschaft zählen, wird im Paragrafen 13 im Einkommensteuergesetz aufgezählt. Darunter zählen

- Einkünfte aus der Produktion von Pflanzen: Dazu gehören Einkünfte, die du durch einen Betrieb in der Landwirtschaft, Forstwirtschaft, durch Weinbau, Gartenbau und sämtlichen Betrieben die Pflanzen gewinnen, erzielst.

- Einkünfte aus der Tierzucht und Tierhaltung: Hier ist definiert worden, wie hoch dein Tierbestand pro landwirtschaftliche Nutzfläche sein darf.

- Einkünfte aus der Jagd: Hierfür muss die Jagd allerdings im Zusammenhang zu einem Betrieb der Land- oder Forstwirtschaft stehen. Es zählt die Binnenfischerei, Teichwirtschaft, Imkerei sowie die Wanderschäferei und Saatzucht dazu.

- Einkünfte aus land- und forstwirtschaftlichen Nebenbetrieben: Ein Nebenbetrieb dient einem Hauptbetrieb. Beispiele hierfür sind die Molkerei, Käserei, Brennerei, Brauerei sowie Steinbrüche und Torfstiche.

Was musst du steuerlich beachten?

In jeder Einkommensteuerart gibt es gewisse Freigrenzen und Freibeträge. Jetzt fragst du dich bestimmt, wie hoch der Freibetrag für die Einkünfte der Land- und Forstwirtschaft ist. Der Freibetrag liegt derzeit bei 900 EUR beziehungsweise bei 1.800 EUR bei Ehegatten. Dieser Freibetrag kann allerdings nur angewendet werden, wenn die Summe deiner Einkünfte unter 30.700 EUR liegt. Für Ehepaare liegt diese Grenze bei 61.400 EUR. Liegen deine Einkünfte unterhalb der Freigrenze von 900 EUR beziehungsweise 1.800 EUR, so werden diese Einkünfte steuerlich nicht mitberücksichtigt.

Wie ermittelst du deinen Gewinn?

Da Einkünfte aus Land- und Forstwirtschaft zu den Gewinneinkunftsarten gehören, ist die Bemessungsgrundlage der Einkommensteuer der Gewinn. Damit ist es essenziell, dass du den Gewinn richtig ermittelst. Hierfür wird der Paragraf 13 a des Einkommensteuergesetzes angewendet. Es gibt zwei Möglichkeiten zur Ermittlung deines Gewinns. Entweder du führst Bücher, oder dein Gewinn wird nach Durchschnittssätzen ermittelt. Durchschnittssätze werden auch nicht angewendet, wenn du mehr als 50 „Vieheinheiten“ in deinen Tierbeständen hast. Weitere Ausnahmen sind im Einkommenssteuergesetz unter dem Paragrafen 13 a aufgelistet.

Wenn du eine Buchführungspflicht hast oder freiwillig Bücher führst, ermittelst du deinen Gewinn durch einen Betriebsvermögensvergleich.

Sollte sowohl die Ermittlung nach Durchschnittssätzen als auch der Betriebsvermögensvergleich nicht in Fragen kommen, so musst du die Einnahmeüberschussrechnung zur Gewinnermittlung anwenden.

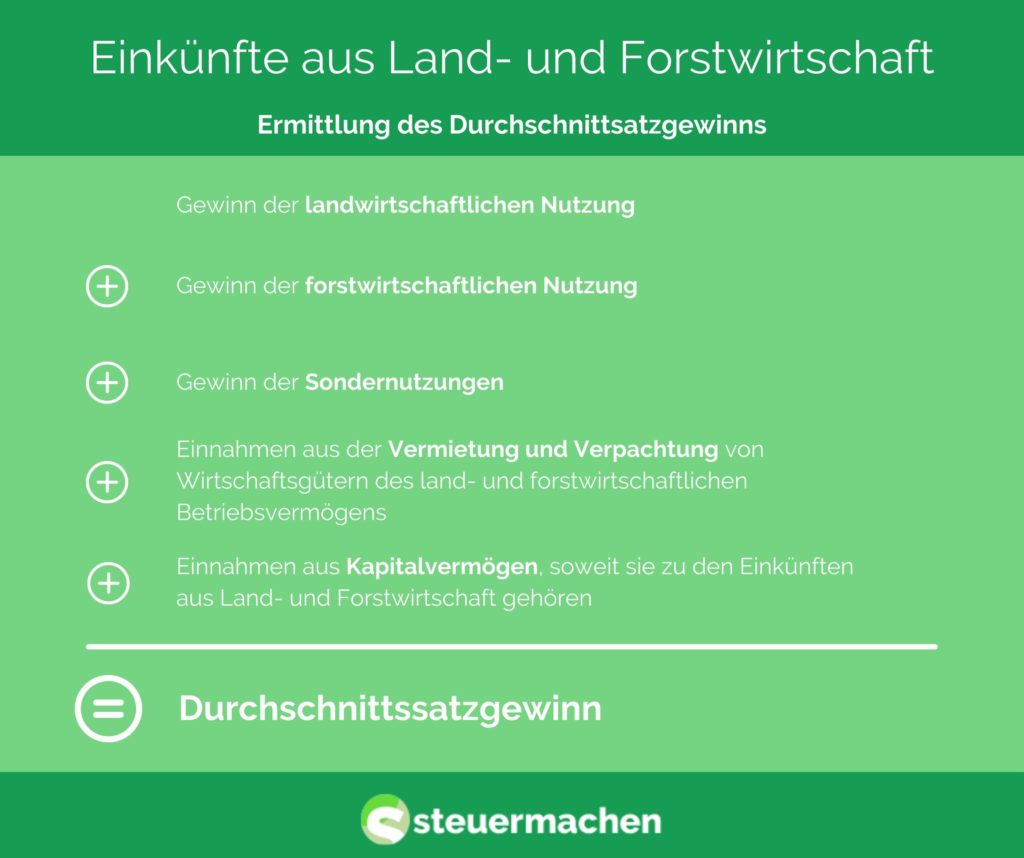

Wie ermittelst du deinen Durchschnittssatzgewinn?

Im Paragrafen 13 a Absatz 3 des Einkommensteuergesetzes ist die Ermittlung des Durchschnittssatzgewinns geregelt. Um diesen Gewinn zu berechnen, werden folgende Gewinne und Einnahmen addiert:

- Gewinn der landwirtschaftlichen Nutzung

- Gewinn der forstwirtschaftlichen Nutzung

- Gewinn der Sondernutzungen

- Einnahmen aus der Vermietung und Verpachtung von Wirtschaftsgütern des land- und forstwirtschaftlichen Betriebsvermögens

- Einnahmen aus Kapitalvermögen, soweit sie zu den Einkünften aus Land- und Forstwirtschaft gehören

Diese Summe deines Durchschnittssatzgewinns wird weiter als Bemessungsgrundlage genutzt.

Zeit und Nerven sparen: Lass Deine Steuer von Experten machen!

Jetzt Steuererklärung beauftragen!